Ставим цели

Цели должны быть реалистичными. Подумайте о том, что навязано рекламой, а что действительно нужно. Нужна ли машина, если придется постоянно платить за страховку, запчасти, бензин и техосмотр или проще ездить на метро? Если вы любите горы, так ли необходим отдых на Мальдивах?

Сфокусируйтесь на том, что считаете главным. В этом помогут разобраться эти группы:

- Жилье: выплатить ипотеку, обновить мебель, купить квартиру побольше, сделать ремонт;

- Семья: летний отдых за границей, застраховать здоровье, оплатить обучение детям, спланировать пополнение в семье;

- Финансовая безопасность: отложить деньги на черный день, накопить сумму, чтобы раньше перестать работать;

- Новая жизнь: переехать в другую страну или город, открыть бизнес.

Доходы, расходы и инвестиции

Выделите время и разберитесь со своими финансами. Посчитайте и запишите все источники доходов: зарплата, пенсия или арендная плата от сдачи недвижимости.

В графу расходов попадут регулярные траты: покупка продуктов, выплаты по кредиту, коммунальные платежи, плата за детский сад или школу.

В сухом остатке останутся траты, которые не являются жизненно важными: кредит на смартфон, хотя старый еще отлично работает или надувной матрас, купленный в телемагазине, при том, что на море последний раз вы были три года назад. Если не делать эмоциональных покупок, то собранные за год деньги можно приумножить.

В начале 2019-го года стоимость IPhone составляла 60 тыс. рублей, а цена одной акции компании Apple — $38. Через год ценные бумаги выросли в два раза и стоили $80. Тот, кто вложил деньги в ценные бумаги компании-производителя, через год смог бы купить уже два IPhone. На финансовых рынках подобные скачки цены за короткий период происходят редко, а вот в долгосрочной перспективе американский рынок растет.

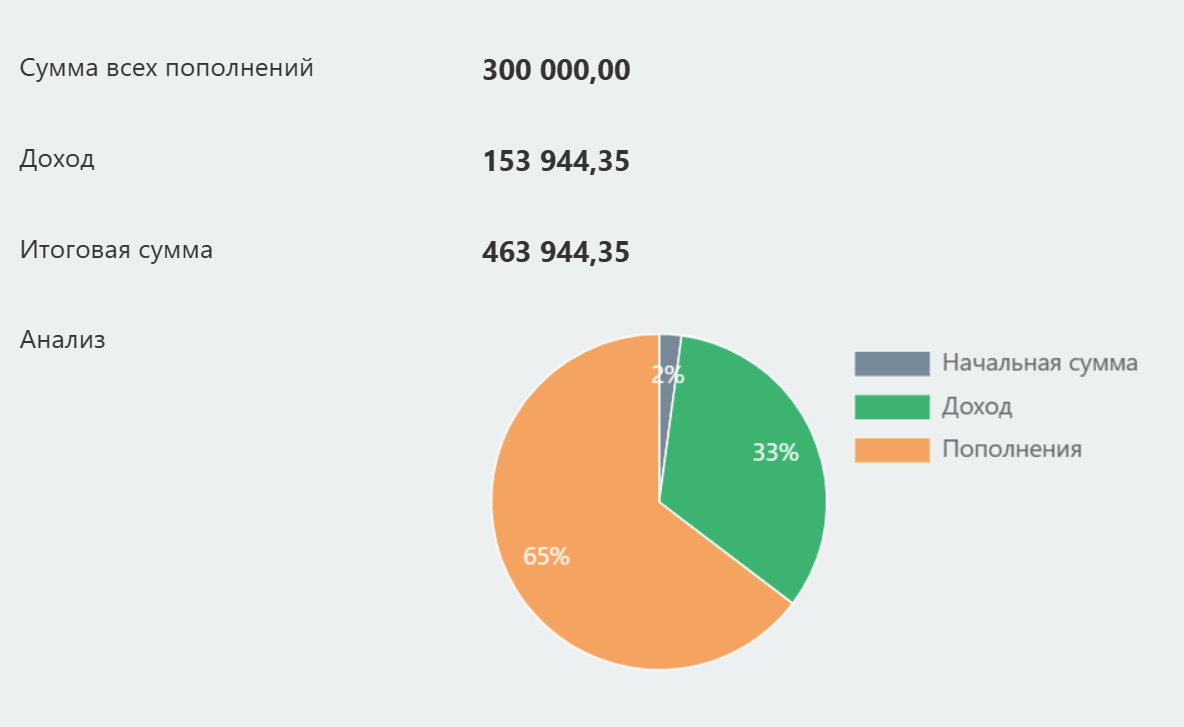

Сложные проценты позволят увеличить капитал при ежемесячном пополнении депозита. Например, вы инвестировали в ценные бумаги под 15% в год. Если положить на инвестиционный счет 10 тыс. рублей и добавлять каждый месяц 5 тыс. рублей, через пять лет сумма полученных процентов в деньгах составит 153 944 рублей.

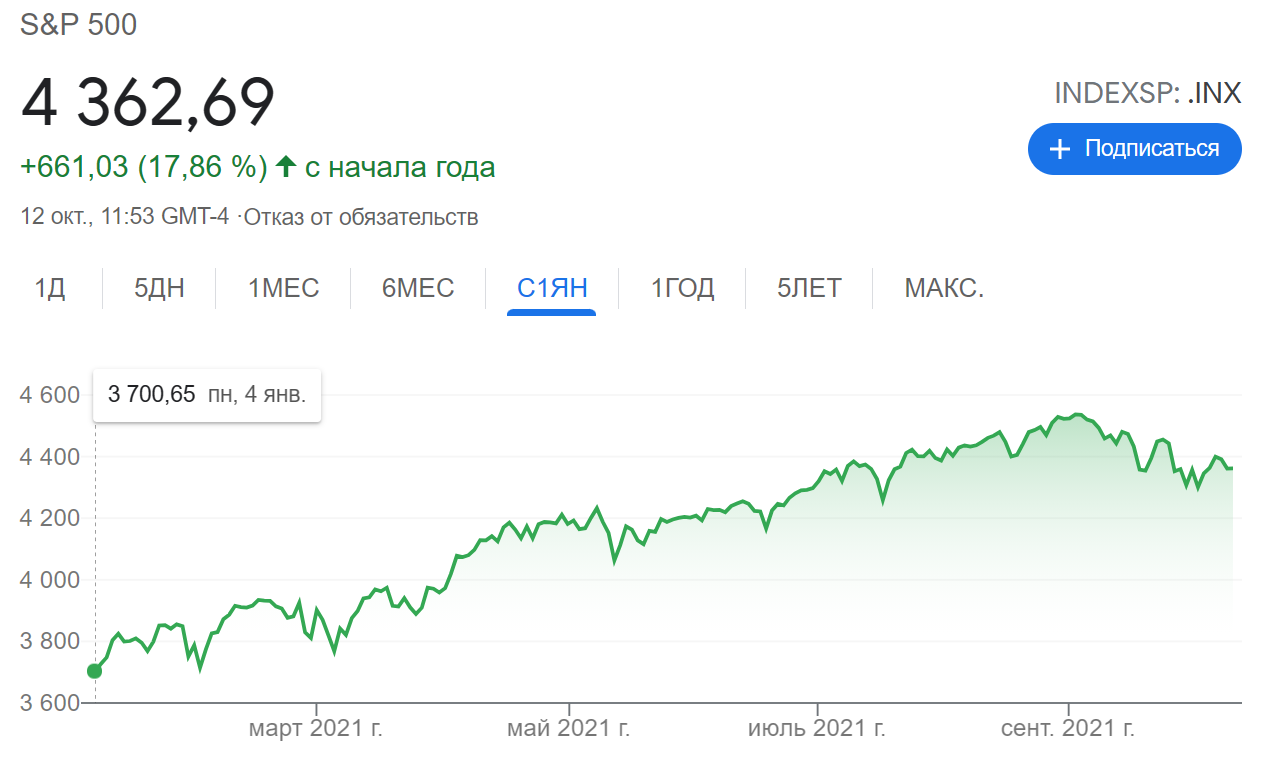

Чтобы понять среднюю доходность фондового рынка, используют биржевые индексы. В США это S&P 500 или Nasdaq, в России — индекс РТС. Например, с начала года S&P 500 вырос на 15,29%.

Увеличиваем капитал

Деньги можно копить, но инфляция «съест» большую часть накоплений. Если положить деньги на рублевый депозит при ставке 5-6% в год, риск потерять средства минимальный — депозит в пределах 1,4 млн рублей застрахован государством. Однако дохода может не хватить для достижения поставленных целей.

На фондовых рынках риски выше. Стоимость акции может расти, а может падать, но средняя доходность по ним обычно выше, чем по другим инструментам. Например, облигации дают гарантированную, но меньшую прибыль своим владельцам.

Приобрести ценные бумаги можно на биржах, предварительно открыв у компании-брокера, посредника между рынком и частными инвесторами, торговый счет.

Что с этим делать

Прежде всего, не относится к финансовым целям, как к «подушке безопасности». Запас свободных средств должен быть не менее 3-6 месячных доходов. Инвестиции — не для тех, кто вместо лечения у стоматолога, вкладывает деньги в надежде на скорую прибыль.

Дальше действовать можно по шагам:

1. Превратить мечты в цели и правильно их сформулировать. Например, вместо «накопить денег на квартиру» — «взять и выплатить ипотеку за однокомнатную квартиру за 5 лет».

2. Составить план. Узнайте стоимость планируемой покупки, определите сумму, которую готовы потратить для достижения цели, и рассчитайте время, за которое ее получится выполнить.

3. Выберите бумаги, которые подходят вам по уровню риска. Чем выше риски, тем больше доходность.

4. Действуйте сегодня. Не ждите понедельника — начать можно с малого.