Анализ акций начинают с исследования общего рыночного фона: состояния экономики и отрасли, новостей компаний и отчетов о прибылях и убытках. Такая информация регулярно публикуется крупными финансовыми изданиями: CNBC, Reuters, Bloomberg или Wall Street Journal. Удобно пользоваться скринером новостей от сервиса FINVIZ. Система собирает в одном месте не только публикации авторитетных изданий, но также мнения и оценки блогеров по текущей рыночной ситуации. Смотреть отчеты и новости компаний можно на их официальных сайтах.

На рост или падение акций влияет много факторов:

- увеличение или снижение продаж;

- рост выручки и прибыли;

- выпуск новых продуктов;

- увеличение числа клиентов;

- приобретение компанией других предприятий или слияние с крупной корпорацией;

- получение новых лицензий и разрешений от регулятора.

Все акции распределены по секторам. Например, компании, включенные в американский фондовый индекс S&P 500, разделены на 11 секторов. Так, Intel относится к информационным технологиям, а Coca Cola — компания из сектора потребительских товаров первой необходимости.

Если общая ситуация благоприятна для сектора, то акции можно рассматривать для покупки. Например, с 2021 года на рынке сложилась непростая ситуация с поставками полупроводников и больше всех пострадали производители автомобилей — чипы используют для электронной начинки в каждой машине. Акции производителей чипов растут, а автогиганты находятся под давлением.

Для глубокого анализа используют мультипликаторы или финансовые коэффициенты. Их можно рассчитать самостоятельно, но проще брать готовые данные, например, с сервиса FINVIZ или похожих сайтов. Для российских акций подойдет сервис FinanceMarker. Он платный, но можно использовать ознакомительный период.

Разберем некоторые из коэффициентов и проведем анализ компании для примера.

1. Рыночная капитализация

Market Cap. Если умножить количество всех акций компании на бирже на стоимость одной акции, получим рыночную капитализацию. Чем больше капитализация, тем предприятие устойчивее в финансовом плане. Его акции всегда можно легко продать — они имеют высокую ликвидность.

2. Справедливая цена

Такие коэффициенты подскажут, как компанию оценивает рынок.

P/E покажет, сколько годовых прибылей стоит компания. На момент написания материала P/E компании Coca Cola составляет 28,94. Получается, что инвесторы готовы заплатить $28,94 за акцию на каждый доллар прибыли компании за год.

Если значение коэффициента значительно выше среднего, то компания перекуплена и торгуется дороже своей справедливой цены на рынке. Потенциал дальнейшего роста таких акций ограничен, но исключения встречаются. Например, у компании Tesla P/E равен 455, что не мешает ей дорожать. Инвесторы верят в перспективы электромобилей и ждут увеличения прибыли.

Мультипликатор может иметь и отрицательные значения. Такие акции не привлекательны для инвестиций — компания работает в убыток.

P/S — соотношение капитализации компании к выручке за год. Чем ниже P/S, тем меньше инвестор платит за один доллар прибыли компании. При значении мультипликатора меньше единицы компанию считают недооцененной. Значение мультипликатора бывает только положительным.

3. Финансовая устойчивость

Если компания занимает деньги, то их приходиться отдавать. Когда прибыли нет, то платить по долгам нечем. Такая ситуация может привести к банкротству.

Quick Ratio — мультипликатор срочной ликвидности. Коэффициент показывает, насколько у компании достаточно денег для погашения долгов в краткосрочной перспективе. В норме показатель должен быть не ниже единицы. В противном случае у компании может возникнуть дефицит средств при выплате кредиторам.

Debt / Eq — соотношение заемных средств к собственному капиталу компании. Чем выше показатель, тем больше долг. При значении коэффициента 1,5 к акциям нужно относиться очень осторожно — риск банкротства высокий.

4. Эффективность управления

Profit Margin — процент от прибыли, который остается у компании после вычета всех расходов. Чем выше маржа у бизнеса, тем он устойчивее к падению цен на рынке и экономическим кризисам. У компаний технологического сектора Net Margin может достигать 20% и выше. Наценка на цифровые товары и услуги высокая и маржа обычно выше. Например, у компании Microsoft коэффициент равен 36,5%.

ROE — доходность бизнеса. Мультипликатор показывает, насколько эффективно использованы вложенные в компанию деньги. Например, если ROE равно 10%, то каждый доллар собственного капитала принес десять центов чистой прибыли.

5. Прогнозы

Forward P / E — ожидание увеличения прибыли предприятия. Если аналитики прогнозируют рост, то Forward P / E будет ниже текущего значения P/E.

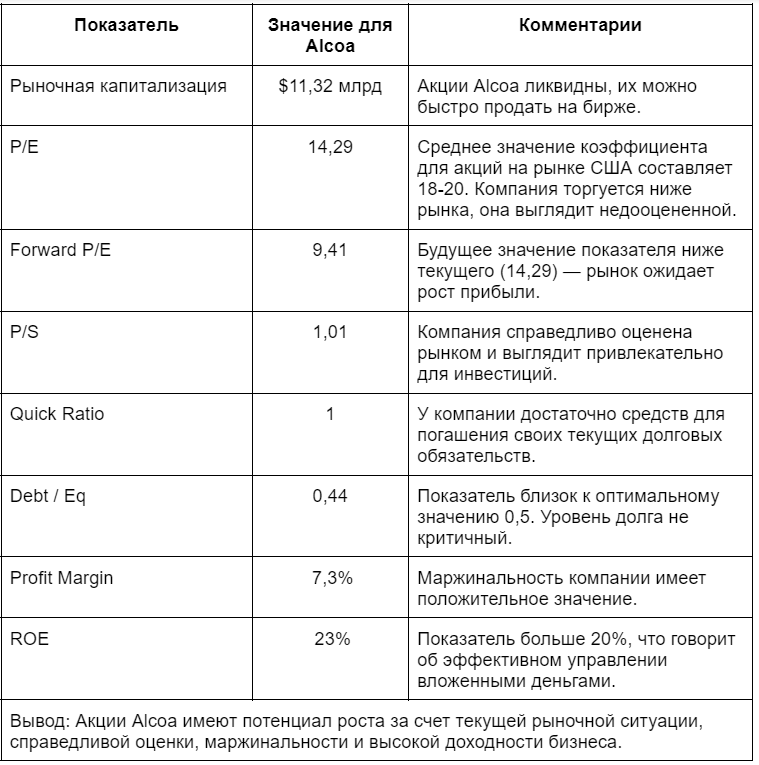

Разберем пример. Проанализируем акции американской компании Alcoa (AA) — крупнейшего производителя алюминия в мире.

С начала 2021 года цена за тонну алюминия на Лондонской бирже (LME) выросла на 94,5%. Вместе с ней дорожали и акции производителей металла. Главная причина роста цен — дефицит металла. Такая ситуация возникла из-за медленного восстановления производства после пандемии и недостатка предложения. Китай производит 58% мирового алюминия, но спрос на металл растет и внутри страны, а экспорт снижается.

Для производства алюминия необходима энергия, производство которой на 64% зависит в стране от угля. Потребление угля за первую половину 2021 года выросло на 10%, а добыча только на 6,4%. Получается, что энергии производится меньше, а спрос на продукцию растет. В такой ситуации алюминий будет дорожать.

Дополнительное давление на стоимость алюминия оказывает курс Китая на сокращение углеродных выбросов к 2060 году. Стране пока сложно заменить уголь другими ресурсами для производства энергии, но его добыча будет снижаться. В результате стоимость конечной продукции будет дорожать.

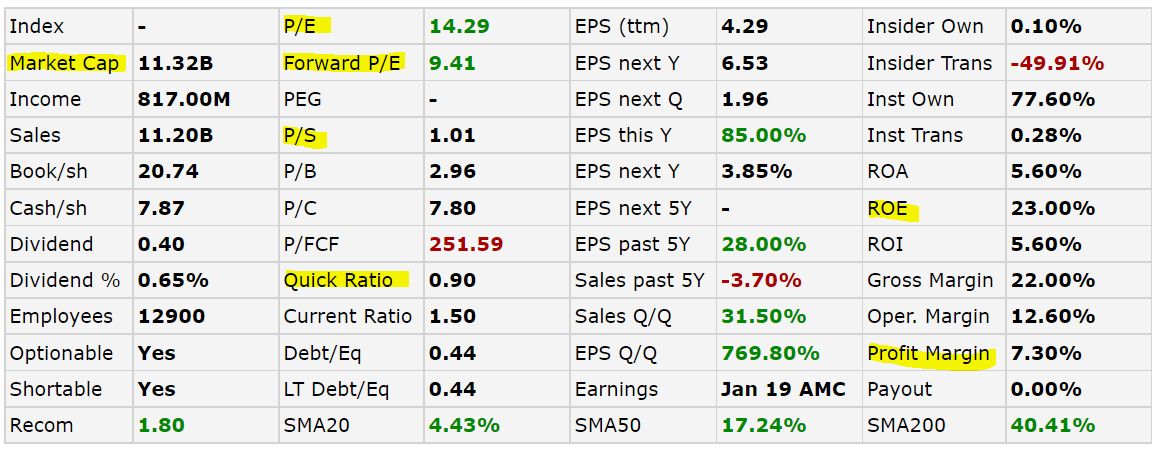

Рыночная ситуация для компании Alcoa в целом благоприятная, ведь алюминий может еще подорожать. Проведем поверхностный анализ предприятия. Для этого используем бесплатный аналитический сервис FINVIZ.

Перенесем необходимые данные в таблицу и сделаем выводы.

Итоги

Инвестор покупает не просто ценную бумагу, а долю в бизнесе. Мы тщательно изучаем квартиру перед покупкой. Год постройки дома, район, соседи, наличие инфраструктуры, средняя стоимость на рынке — все это влияет на принятие решения.

Перед приобретением акций необходимо определить перспективы, финансовую устойчивость и справедливую стоимость компании, изучить мультипликаторы. Предприятия с низкой маржой и высоким уровнем долга могут разориться. Голубые фишки более устойчивы к развитию негативных сценариев на рынке.

Не является инвестиционной рекомендацией