1. Разобраться с доходностью и стоимостью. Чтобы дальше было понятнее, приведем пример. Компания А выпустила облигацию с номинальной стоимостью 1 000 рублей и заявленным доходом 6% в год на пять лет. Стоимость облигации на бирже выросла до 1 500 рублей к сроку погашения:

- 1000 * 0,06 = 60 рублей в год получит инвестор по купонным выплатам;

- 60 * 5 = 300 рублей — купонный доход за пять лет;

- 1500 - 1000 = 500 рублей составит курсовой доход по одной облигации;

- 300 + 500 = 800 рублей — общий доход за пять лет.

Доход по облигациям бывает купонный и курсовой. Стоимость — номинальной, по которой ее выпустила компания, и текущей, по которой она торгуется на бирже в моменте времени.

2. Открыть счет у брокера. Сделать это удобно в Магазине Винвестора — регистрация проходит в несколько кликов, а инвестициями от разных брокеров можно управлять из одного Личного кабинета. Сервис не берет денег за использование. Средства клиентов поступают напрямую на счета брокерских компаний.

Если открыть ИИС (Индивидуальный инвестиционный счет), то можно получить налоговый вычет в размере 13%. Как это сделать мы писали здесь.

Брокер — посредник между биржей и инвестором. Для того, чтобы начать инвестировать, необходимо открыть торговый счет, пополнить его и приоберсти ценные бумаги. Встроенные фильтры в Магазине Винвестора помогут отобрать облигации для покупки.

3. Сравнить доходность облигации и вклада. Процентная ставка на декабрь 2021 года в России составляет 7,39%. Облигации, которые дают купонный доход ниже, рассматривать для покупок не стоит. Налог на доход 13% нужно платить в России со всех облигаций и банковских вкладов. Но вложения в ценные бумаги не застрахованы АСВ, в отличие от депозитов. Если задача — просто сохранить деньги, то лучше отнести их в банк.

Для получения прибыли подойдут ценные бумаги с доходностью выше 8-9% в год и выше.

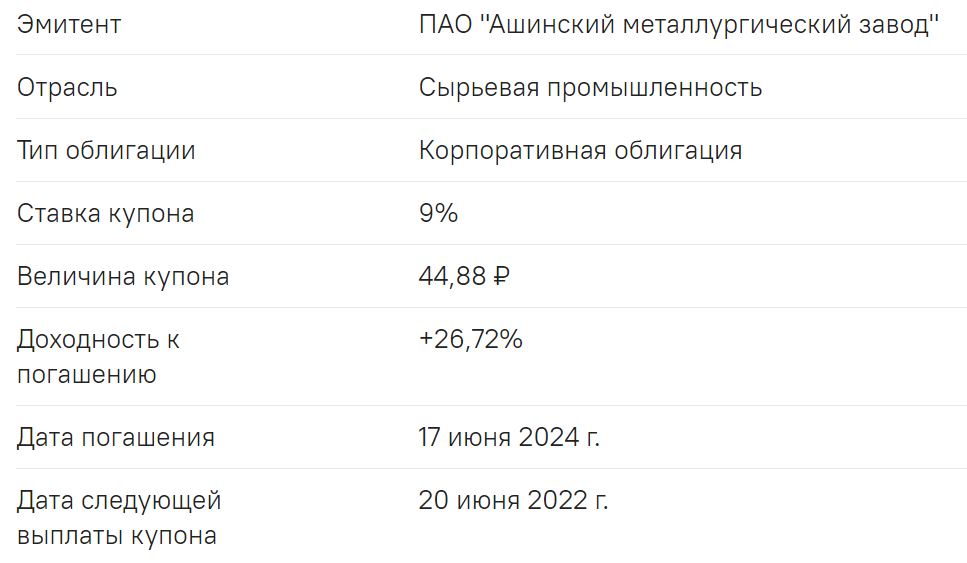

Если использовать фильтр в Магазине Винвестора, то можно проверить ставку купона для любой облигации.

4. Сравнить текущую и номинальную доходность. Если цена облигации выросла на бирже, то размер купона при этом не изменится.

Например, в момент выпуска облигация стоила 1 000 рублей. Купон по ней платят два раза в год, по 50 рублей или или в сумме 10%. Цена облигации выросла на бирже до 1 500 рублей. Теперь, чтобы купить облигацию и получать те же 100 рублей в год, нужно потратить на 500 рублей больше. Сделаем простые расчеты:

- 100 / 1 500 * 100% = 6,66% составляет реальная доходность по купону.

Реальный доход стал ниже процентной ставки по вкладам. Если инвестор уже купил облигацию, то можно рассчитывать на ее дальнейший рост на бирже. Для новых инвестиций такая покупка не самое выгодное вложение.

5. Оценить риски.

а. Кредитный риск. Компания, которая выпустила облигации, может перестать платить или обанкротиться. Такое случается редко, но инвестиции всегда связаны с риском. Для начало необходимо проверить кредитоспособность компании. Международные агентства Moody’s и Fitch, Standard & Poors публикуют рейтинги крупных корпораций. В России рейтинги составляют Эксперт РА, Национальное рейтинговое агентство (НРА), РусРейтинг. Низкий кредитный рейтинг говорит о высоком уровне долгов компании, что может привести к дефолту.

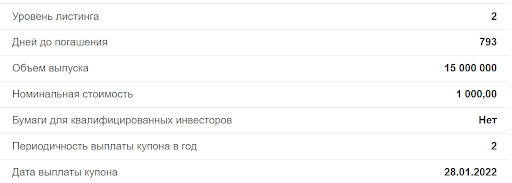

Финансовые результаты и размер компаний создают разные уровни риска для инвестора. Процедура допуска на биржу компаний, листинг, отличается для разных предприятий. На Московской бирже существует три уровня листинга.

Хорошо, если получится инвестировать в облигации компаний первого или второго уровня. Такие предприятия существуют не меньше года и регулярно предоставляют финансовую отчетность. У облигаций первого уровня есть также гарантийное обеспечение всей стоимости выпуска. Риск дефолта по ним крайне низкий. Проверить уровень листинга можно на сайте Московской биржи.

б. Ликвидный риск. Если облигации активно продают и покупают другие инвесторы, то они ликвидны. В рабочие часы биржи такие ценные бумаги можно легко продать и получить деньги. Спрос на такие ценные бумаги есть всегда.

Облигации третьего уровня листинга нередко имеют низкую ликвидность. Иногда требуется несколько дней или недель, чтобы продать такие бумаги. Покупатели на них не стоят в очереди.

6. Диверсифицировать активы. Распределить деньги по облигациям из разных отраслей необходимо, чтобы не потерять все деньги, если одна компания разорится.

Облигации считают надежными ценными бумагами, но даже крупные компании иногда становятся банкротами или не могут выплатить долги. Недавний пример — проблемы корпорации «Роснано» с исполнением обязательств по выплатам.

Можно выбрать несколько секторов, например, финансы, промышленность, строительство, телеком и распределить деньги равными долями между облигациями из каждой отрасли. Если одна компания станет банкротом, то рост на бирже и купонные выплаты других компаний со временем помогут компенсировать убыток.