1. Открыть счет у брокера. Сделать это удобно удобно в Магазине Винвестора — регистрация проходит в несколько кликов, а инвестициями от разных брокеров можно управлять из одного Личного кабинета. Сервис не берет денег за использование. Средства клиентов поступают напрямую на счета брокерских компаний.

Брокер — посредник между биржей и инвестором. Для того, чтобы начать инвестировать, необходимо открыть торговый счет и пополнить его. Встроенные фильтры в Магазине Винвестора помогут отобрать биржевые фонды для покупки.

Если открыть ИИС (Индивидуальный инвестиционный счет), то можно получить налоговый вычет в размере 13%. О том, как это сделать мы писали здесь.

2. Выбрать оператора фонда. Крупнейшими компаниями, которые выпускают ETF на Московской бирже, являются компании FinEx Funds и ITI Funds. Это иностранные компании.

БПИФы (Биржевые паевые инвестиционные фонды) выпускают крупные российские управляющие компании: АО «Сбер Управление Активами», ВТБ Капитал, Райффайзен Капитал, УК «Ингосстрах – Инвестиции», УК «Атон-менеджмент», УК«Открытие», УК БКС, Тинькофф Капитал и другие.

Все эти компании имеют лицензии от Банка России и большие объемы активов в управлении, но в бизнесе случается всякое. Перед каждой новой покупкой фонда можно проверить надежность компании. Сделать это можно на сайте Банка России. Такой подход поможет снизить риски.

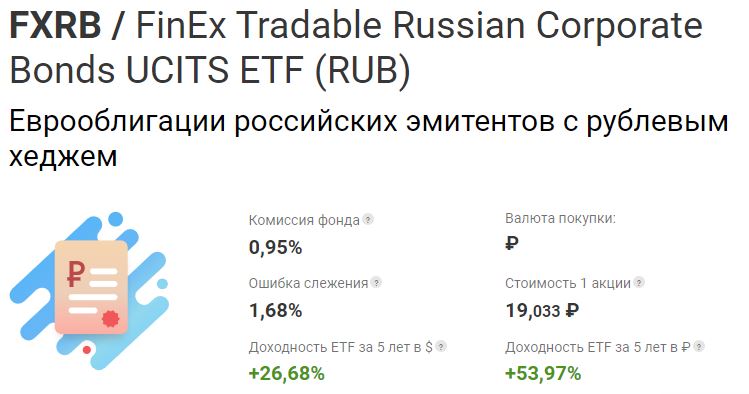

3. Выбрать валюту фонда. Бывает, что фонд состоит из долларовых или евро-активов, а торгуется на бирже за рубли или наоборот. Например, фонд FXRB от FinEx Funds, который состоит из российских еврооблигаций, но купить его инвестор может за рубли.

Здесь все зависит от целей и стратегии. Если в будущем понадобятся свободные средства и вы планируете продать фонды, например, через полгода, то подойдут рублевые инструменты. Если цель — защита от колебаний валютного курса внутри страны или за рубежом, то можно остановиться на долларовых активах.

4. Выяснить состав фонда. Структура портфеля фонда может повторять индексы акций, облигаций, валютного рынка или товаров. От выбора структуры фонда зависит доходность и риски инвестора. Здесь существуют свои особенности. Например, облигации — традиционно считаются консервативными инструментами с невысокими доходом и рисками. Они дают гарантированный купонный доход и погашаются по номиналу. А вот ETF работает с индексами на облигации, которые таких свойств не имеют. Отсюда и повышенные риски.

Чем больше бумаг в составе фонда, тем ниже риски инвестора. Если одни одни активы просядут в цене, другие могут вырасти и компенсировать убыток. Это называется диверсификацией. В биржевых фондах ей занимается управляющая компания, но для себя провести такую проверку не помешает. Сервис RUSETFS поможет проверить состав фондов.

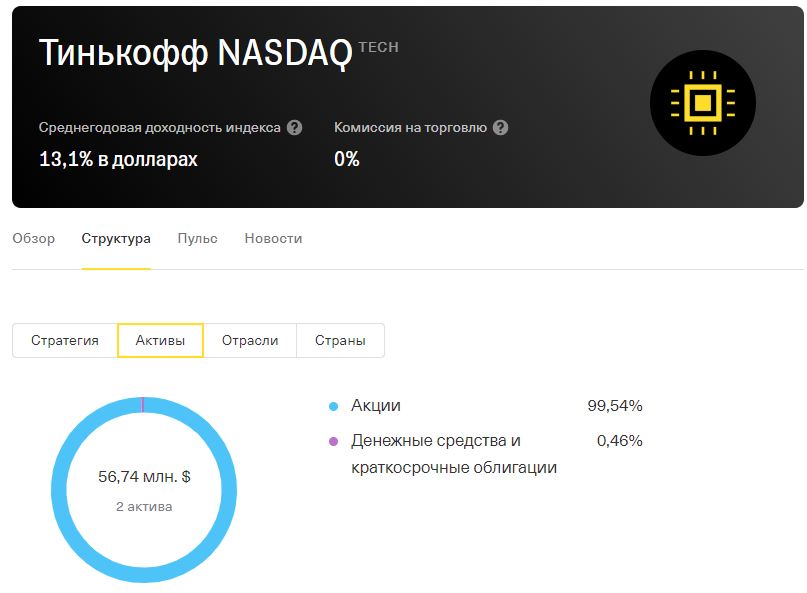

5. Размер активов и ликвидность. Размер активов говорит о том, насколько биржевой фонд крупный, что косвенно говорит о его надежности. В такие фонды обычно инвестирует больше людей. Например, размер активов биржевого фонда Тинькофф NASDAQ — более $56 млн. Такую информацию можно найти на сайте компании, которая выпустила фонд, или сторонних сервисах, например, RUSETFS.

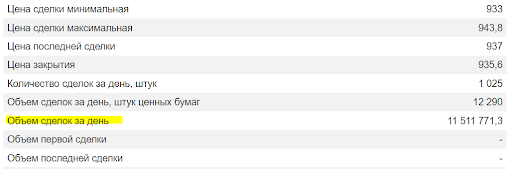

Чем больше людей покупают и продают биржевой фонд, тем он ликвиднее. Инвестор может быстро продать такой актив и получить деньги. О высокой ликвидности фонда говорит объем торгов. Если объем торгов фондом в сутки на Московской бирже превышает 1 млн рублей, то такой ETF считают ликвидным. Например, объем торгов фондом FXRU от FinEx Funds составляет около 11,5 млн рублей за торговую сессию. Проверить показатель можно на сайте Московской биржи.

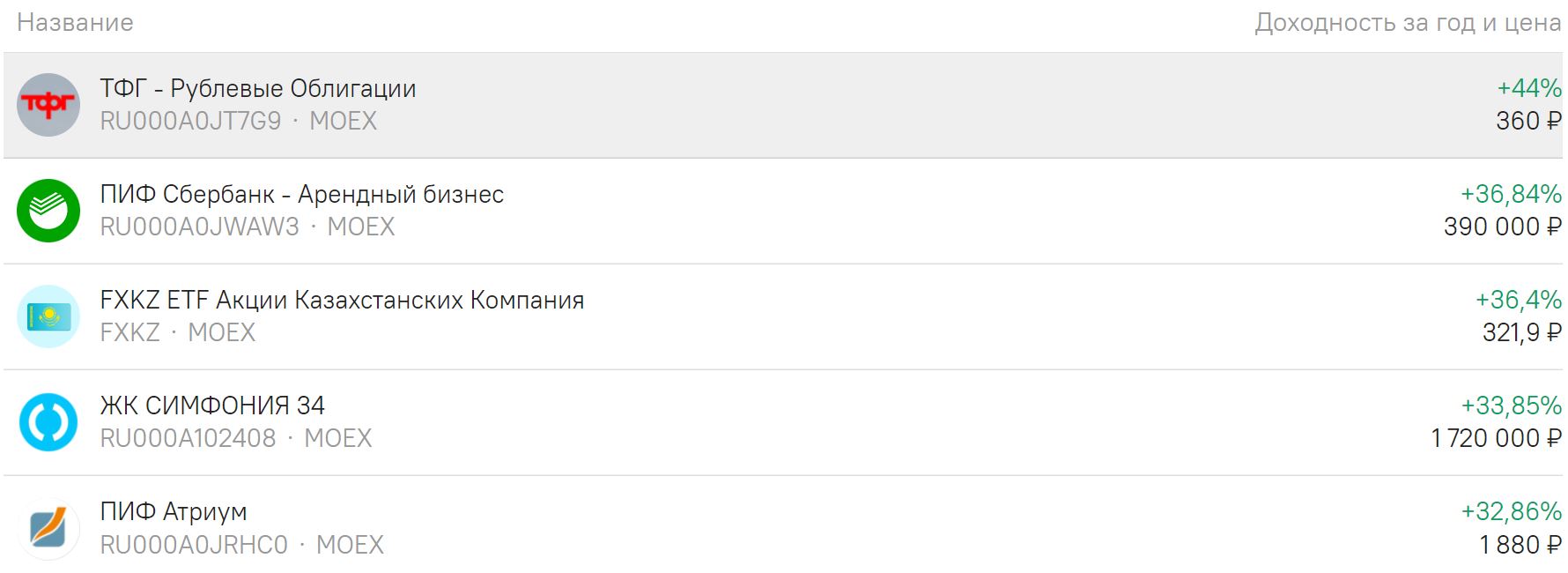

6. Доходность. Размер компании, выпустившей фонд, или доходность ETF в прошлом не влияют на доходность инструмента в будущем. Но при сравнении нескольких фондов можно найти тот, который эффективнее остальных. Фильтр доходности в Магазине Винвестора позволяет проверить доходность за год.

7. Оптимизировать издержки. Средняя комиссия российских биржевых фондов составляет меньше 1% в год, у американских еще ниже. Невысокие расходы, если сравнивать с ПИФами или другими рыночными инструментами. Но и их тоже можно оптимизировать.

Рассмотрим пример. Инвестор выбирает между двумя фондами: А и Б. Оба копируют американский индекс S&P 500. Комиссия первого — 0,5%, второго — 0,3%. Вроде выбор очевиден, но оказывается, что фонд А покупает акции из индекса напрямую, а в составе фонда Б находятся другие фонды, которые содержат акции. Получается, что инвестор заплатит не только фонду Б, но и иностранным фондам. За счет скрытой комиссии, общие расходы на управление фондом Б могут превысить 0,5% у фонда А.

Инвестор может найти похожее предложение с меньшей комиссией. Таким образом, издержки получится снизить.

Размер комиссий за покупку или продажу определяет брокер. Выбор брокерской компании и изучение ее правил торговли поможет повысить эффективность инвестиций: чем ниже комиссия, тем ниже издержки.