Как работает ETF и зачем их создают

Предположим, что вы решили инвестировать деньги в ценные бумаги на бирже и выбрали несколько акций ведущих американских и российских компаний: Amazon, Facebook, Tesla, NVIDIA и «Транснефти». Ценные бумаги отдельных компаний могут стоит дорого. Например, цена одной акции «Транснефти» стоит около 152 тыс. рублей, а у Tesla — $1 114 за штуку.

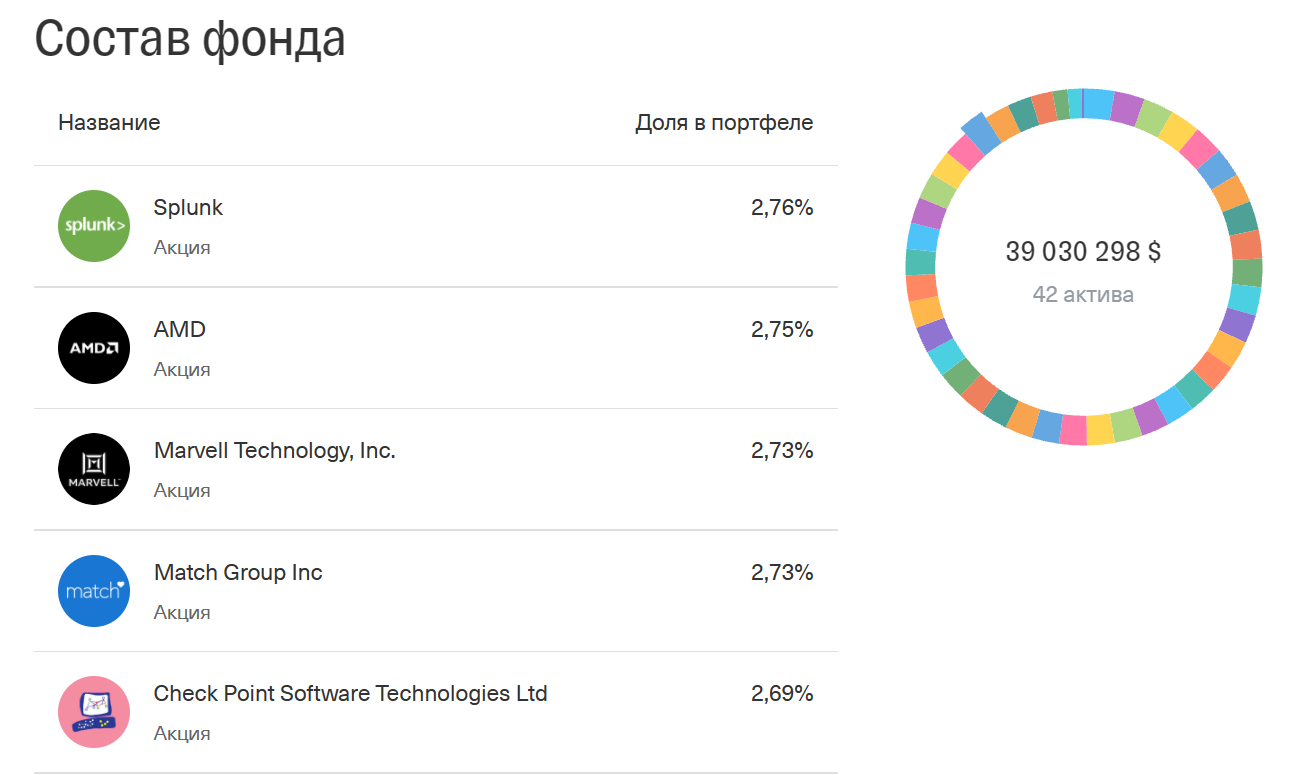

Основной рыночный закон говорит: «не кладите все яйца в одну корзину». Это про то, что в инвестиционном портфеле должны быть акции разных компаний из разных отраслей. Так риски потерять все деньги снижаются. Например, нефть дешевеет, что приведет к падению акций энергетического сектора. Если энергетика составляет 90% от всех вложенных денег в ценные бумаги, то падение стоимости акций на бирже приведет к финансовым потерям. В случае, если вы потратили 20% процентов на энергетические компании, 20% — на бумаги финансовых компании и далее распределили инвестиции в равных долях на несколько секторов, то прибыль будет меньше, но и риск потерять все средства тоже снизится. Если пострадает одна отрасль, вырастет в цене другая и компенсирует ценовую разницу. Такой подход называют диверсификацией. Например, один ETF Тинькофф NASDAQ стоит всего $0,1184 и состоит из 42 активов, которые распределены в фонде в равных долях — приблизительно по 2,78%-2,84%.

ETF создает управляющий фонд, который в соответствии со стратегией покупает акции, облигации, валюты или другие активы и включает их в один продукт. ETF торгуется на бирже. Любой, кто имеет доступ к торговой площадке, может его купить или продать. Покупка ETF обойдется значительно дешевле, чем приобретение всех ценных бумаг, которые в него входят, по отдельности. За балансом портфеля наблюдают профессионалы — любой актив добавляется в фонд в определенной пропорции.

Биржевой фонд обычно привязан к фондовому индексу и зависит от его роста или падения. Например, S&P 500 показывает, как в сумме меняется стоимость акций более 500 американских компаний и включает 11 секторов. Московская биржа создала индекс IMOEX. Он состоит из акций крупнейших российских компаний.

ETF делает инвестиции в разные ценные бумаги доступными, а риски при покупке такого актива ниже, ведь он диверсифицирован.

Издержки. За управление фондом берут комиссию. Обычно она не превышает 1% в год и включена в стоимость ETF. Если вы получили доход при продаже, придется заплатить налог: 13% для резидентов России и 30% для нерезидентов.

Виды ETF

В зависимости от состава фонда ETF условно делят на несколько групп:

- ETF акций. Такие фонды в долгосрочной перспективе дают наибольшую доходность, но им свойственны резкие колебания цен.

- ETF облигаций. Цена таких фондов более стабильна, чем у ETF акций.

- ETF золота. Позволяет инвестировать в золото, которое традиционно считается надежным активом для кризисов.

- Индексные ETF привязаны к определенному фондовому индексу.

Выделяют также индексные и отраслевые фонды. Например, FXUS создается из американских акций, включенных в Solactive GBS United States Large & Mid Cap Index. Это индексный ETF. Пример отраслевого фонда — FXIT. В него входят только акции американских IT-компаний.

Как купить ETF

Можно купить ETF через своего брокера. Это удобно — налоги рассчитает и заплатит компания. Если открыть ИИС и приобрести такие активы через российскую торговую площадку, то можно получить налоговый вычет. На Московской бирже доступны несколько десятков ETF-фондов от компаний FinEx, «Сбера», «Тинькофф», ВТБ и «Альфа-Капитала». Купить биржевые фонды от разных компаний можно в Магазине Винвестора. Управлять инвестициями можно из одного Личного кабинета.

На зарубежном рынке выбор ETF больше, но при покупке через иностранного брокера риски увеличиваются. Если что-то случится, то судиться с компанией придется за рубежом. Расходы на перелет, проживание и юриста могут серьезно опустошить бюджет и превысить сумму инвестиций.

Плюсы ETF

- В биржевые фонды можно вкладывать деньги, не обладая большим опытом в инвестициях. Такие вложения подойдут для пассивных инвесторов.

- Стоимость фонда значительно ниже стоимости активов, которые в него входят — начать инвестировать можно с небольшой суммы.

- Состав фонда прозрачный и его легко проверить. Это открытая информация, размещенная на сайте управляющей компании.

- Некоторые фонды можно купить за доллары или евро и снизить риски от колебания курса рубля и инфляции в России.

- Продать фонд на бирже и получить деньги можно моментально — у ETF высокая ликвидность.

- Портфель биржевых фондов хорошо диверсифицирован. Риски потерять деньги ниже, чем при инвестициях в отдельные акции.

Минусы ETF

- Доходность биржевых фондов относительно невысокая и составляет в среднем 10-16% в год. Для сравнения, акции Nvidia с начала года подорожали почти на 95%, а Tesla выросла на 53% за тот же период.

- На российских биржах торгуется мало ETF. Выбор ПИФов для отечественного инвестора намного шире.

Итоги

ETF-фонд — готовый портфель из ценных бумаг. Инвестиции в ETF подойдут для новичков и пассивного инвестирования, когда нет времени и желания изучать рынок. Задумываться о ребалансировке активов, изучать графики и отчеты компаний не нужно.

Для покупки биржевого фонда иногда достаточно в сотни раз меньше денег, чем для приобретения по отдельности ценных бумаг, которые входят в его состав. Это удобно, когда свободных денег немного, но хочешь их инвестировать и получать доход.