Зачем нужен инвестиционный портфель

1. Для получения прибыли. Портфель собирают на длительную перспективу, чтобы заработать в результате роста активов и выплаты дивидендов. При этом доходность инвестиций должна быть выше доходности по банковским вкладам, а иначе смысла в покупке акций, облигаций и других инструментов не будет. В отличие от депозитов, инвестиции не застрахованы государством и всегда связаны с риском.

2. Для диверсификации активов. Если вложить все деньги в акции одной компании, то риск потерять средства очень высокий: рынки развиваются волнообразно и за ростом идет коррекция, актив дешевеет.

В инвестиционный портфель собирают разные активы, чтобы снизить риск убытков. Это диверсификация, которая бывает:

1. По секторам экономики. В портфеле лучше иметь бумаги, котировки которых никак не связаны между собой. Например, если купить акции General Motors и Ford, то портфель будет слабо диверсифицирован. Это компании из одной отрасли — автомобильной промышленности. Если случится кризис, то акции обеих компаний могут упасть в цене.

Добавили к ним, например, акции Johnson&Johnson, Tesla и Coca-Cola — уже лучше. Это компании из разных секторов и вероятность того, что сразу все они уйдут в минус, очень мала.

2. По классам активов. Акции более рискованны, чем облигации. Корпоративные облигации менее надежны, чем ОФЗ (облигации федерального займа). В зависимости от степени риска и желаемой доходности, инвестор соблюдает в портфеле разные пропорции ценных бумаг. Чем выше риск, тем выше ожидаемая доходность и наоборот. Например, портфель, где 70% состоит из ОФЗ, а 30% — акции, консервативный. На большую прибыль рассчитывать не стоит, но и деньги не потеряешь. Бескупонная доходность облигаций федерального займа на момент написания статьи — 13,77%. Облигации позволяют сберечь деньги, а рост стоимости портфеля может произойти за счет подорожания акций.

С акциями, несмотря на их высокую волатильность, зарабатывают на экономическом росте, облигации обеспечивают стабильный текущий доход. Инвестиции в золото или ОФЗ дают защиту от инфляции.

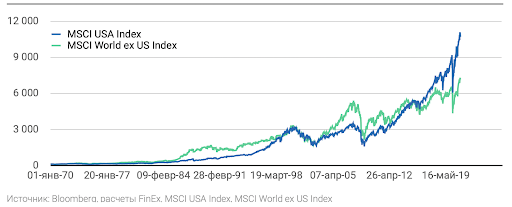

3. По странам. Страны, которые сегодня развиваются интенсивнее других, через несколько лет могут уступить лидирующие позиции. Доля американского фондового рынка в 2021 году составила 55,9% от мирового. При этом в отдельные годы он показывает динамику хуже, чем рынки остальных развитых стран.

Рынки, которые сегодня находятся под давлением, в будущем могут вырасти. Например, в 2021 году технологический сектор Китая просел на десятки процентов из-за ужесточения контроля со стороны властей. Страна переориентируется на внутреннее потребление и меняет экономическую модель. Это отражается на фондовом рынке. Тем не менее, ожидается, что экономика Китая вырастет на 8% за 2021 год, а прямые инвестиции в страну за полгода увеличились на 25,5%.

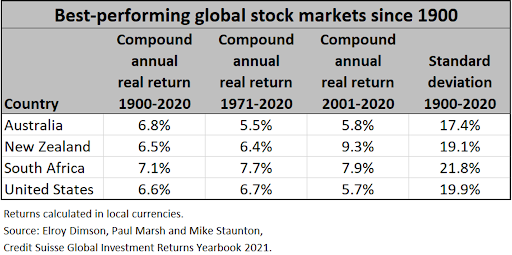

Исследование Димсона, Марша и Стаутона для Credit Suisse показало, что рынки Австралии, Новой Зеландии и Южной Африки показывали динамику лучше американского рынка с 1900 по 2021 год. ЮАР продемонстрировала лучшие результаты со средним ростом 7,1% в год, несмотря на политические потрясения в стране.

4. Долевая. Простой способ распределить инвестиции и снизить риски — приобретать активы равными долями в деньгах. Например, инвестор решил вложить $1000 в ценные бумаги, но на покупку каждой тратит не более 10% от всех денег.

Виды портфелей

В зависимости от экономической ситуации и собственных целей инвестор выбирает один из инвестиционных портфелей:

1. Портфель роста. Обычно включает акции крупных компаний с выраженным ростом за последние полгода или год. Как правило, такие бумаги входят в индексы S&P 500, Nasdaq, Dax. Такими бумагами владеют крупные инвестиционные фонды, например, Berkshire Hathaway или BlackRock.

У акций из портфеля роста почти мгновенная ликвидность: продать такой актив можно в любой момент, покупатели есть всегда. При этом они часто бывают переоценены, то есть торгуются выше справедливой рыночной стоимости. Например, коэффициент P/E для компании Tesla (TSLA) равен 361 при верхней границе значения для американского рынка в 20. Но интерес инвесторов к ним не падает на фоне сильных финансовых отчетов и увеличении продаж в Китае и США.

Пример — портфель Кэти Вуд.

2. Портфель стоимости. Это, когда инвестор ищет недооцененные компании, которые имеют потенциал роста. Когда финансовые результаты предприятия хорошие, но акции торгуются на бирже ниже конкурентов, считают, что бумаги недооценены рынком. Для оценки справедливой стоимости используют рыночные мультипликаторы: P/E, P/S, P/B, PEG и другие.

Для портфеля стоимости нередко выбирают акции второго эшелона. Рыночная капитализация и ликвидность у таких компаний меньше, а риски банкротства выше, чем у лидеров отрасли. Однако такие бумаги нередко растут быстрее, а риски от их приобретения сглаживаю за счет диверсификации.

3. Портфель фиксированной доходности. Обычно состоит из облигаций или дивидендных акций, банковских вкладов. Существуют портфели, которые включают только акции «дивидендных аристократов». Это такие компании, которые платят дивиденды непрерывно на протяжении 25 лет на американском или не менее 7 лет на российском рынке. Риски здесь минимальны, но и доходность ниже рынка.

Пример — портфель Уоррена Баффетта.

4. «Всепогодный портфель» учитывает все фазы рынка: рост, стагнацию, кризис. Он состоит из самых разных инструментов: акций, товарных фьючерсов, государственных облигаций, недвижимости, металлов. В зависимости от фазы экономического цикла рынок проявляет повышенный интерес к одному из активов — после массовых покупок, он дорожает. Например, во время экономического роста активно покупать будут акции, в период кризиса государственные облигации будут приносить небольшой, но стабильный доход. При стагнации золото поможет пережить период неопределенности. «Всепогодный портфель» не отличается высокой доходностью, но дает стабильную прибыль даже во время экономических спадов.

Пример — портфели Рэя Далио или Гарри Брауна.

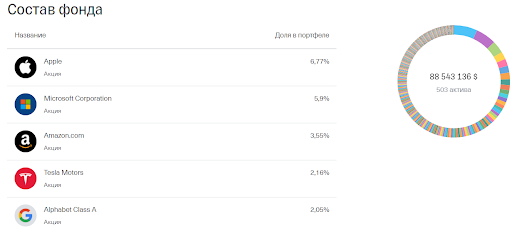

5. Индексный портфель — стратегия следования за фондовыми индексами S&P 500, IMOEX, NYSE и другими. Портфель формируют в той же пропорции, что и акции в индексе.

Биржевой фонд (ETF) — пример готового индексного портфеля. Стоимость одного фонда всегда значительно ниже, чем когда покупаешь все акции по отдельности. Например, биржевой фонд Тинькофф S&P 500 (TSPX) включает 503 актива, а стоит около $11.

Инвестиционный портфель оценивают по степени доходности, рискам и ликвидности. В таблице давайте сравним пять типов портфелей.

Зачем пересматривать состав портфеля

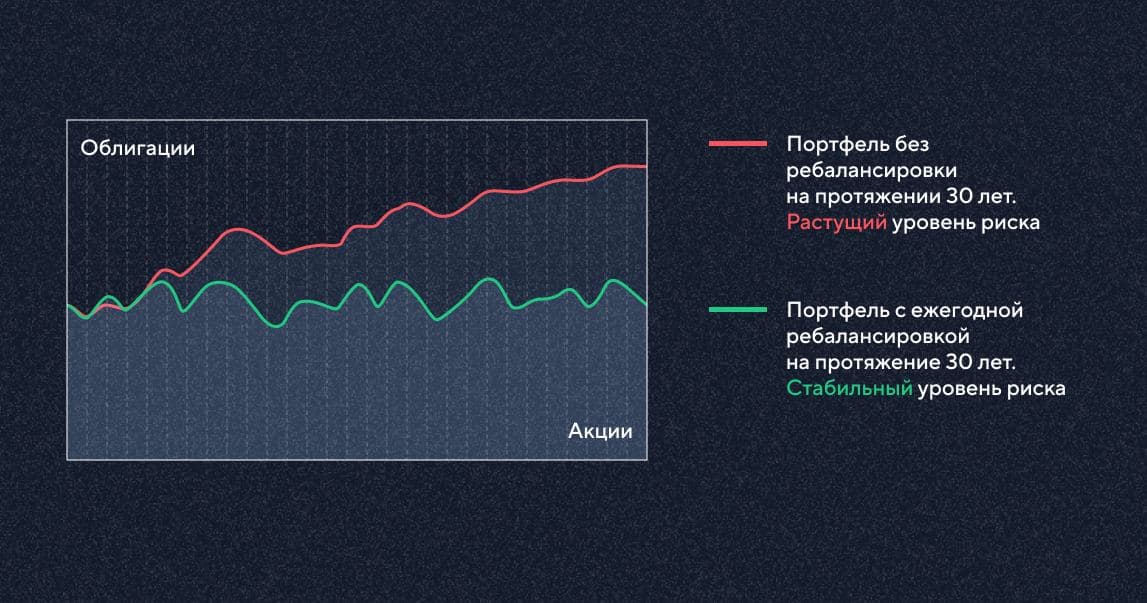

Представим, что инвестор потратил 1 млн рублей на составление инвестиционного портфеля, в котором 70% составляют облигации, а 30% — акции. Это пример консервативного портфеля с умеренными рисками. Цель инвестора — получать небольшой стабильный доход длительное время без серьезных потрясений.

Через несколько лет акции сильно выросли в цене и теперь их доля в деньгах увеличилась до 50% — риски увеличились. Резкое падение их стоимости приведет к убыткам.

Чтобы такого не произошло, инвестор восстанавливает исходные пропорции портфеля. Для этого он продаст подорожавшие акции или докупит облигации. Это ребалансировка инвестиционного портфеля.

Профессионально управлением портфелями частных инвесторов занимаются инвестиционные советники.

Что в итоге

- Инвестиционный портфель необходим для контроля рисков и защиты от рыночных просадок. Диверсификация снижает вероятность убытков.

- Тип портфельной инвестиционной стратегии выбирают в зависимости от степени рисков, которые готов принять на себя инвестор, и целей.

- Инвестиционный портфель периодически требует ребалансировки для возвращения к исходной пропорции риск-доходность.