Как зарабатывают на ПИФах

Доход инвестора складывается из разницы в стоимости пая. Например, вы вложили в фонд 10 тыс. рублей и через год он подорожал на 52%. Получается, что доход ПИФа составил 5 200 рублей за год.

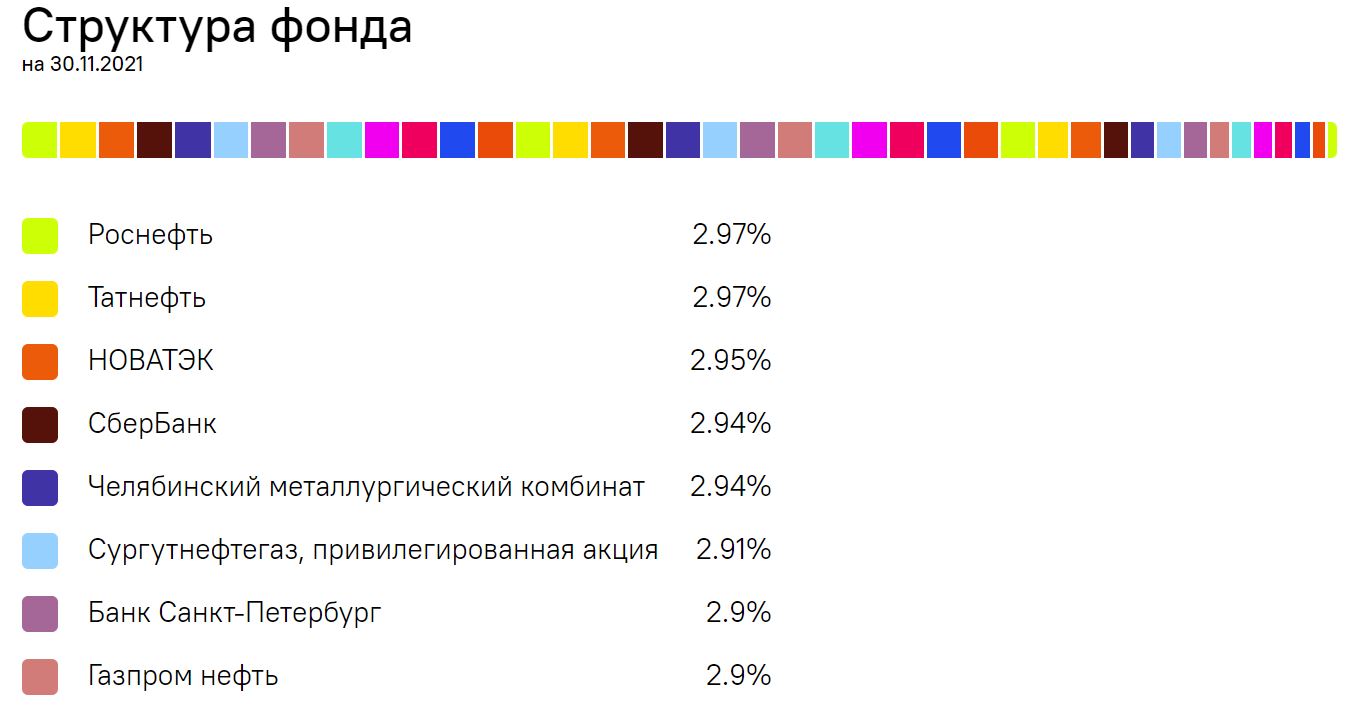

Доходность фондов отличается из года в год и зависит от рыночной ситуации. Например, большая часть денег ПИФа вложена в акции энергетических компаний. Если цены на нефть и газ упадут, то доход компаний снизится, а ценные бумаги на бирже подешевеют. В этом случае стоимость активов всего фонда и отдельного пая уменьшится.

В ПИФах доходность не гарантирована: можно хорошо заработать, а можно потерять деньги. Управляющей компании (УК) выгодно эффективно управлять фондом. Если доходность вырастет, придут новые инвесторы и вложат больше денег. За управление фондами управляющая компания берет вознаграждение. Информацию о размере сбора можно найти в разделе Условия инвестирования на сайте УК. Инвестору не нужно отдельно оплачивать услуги управляющего — комиссия всегда включена в итоговую стоимость пая, которая рассчитывается ежедневно. Средний размер вознаграждения 0,5-4% в год.

На прибыль инвестора влияет выплата налога НДФЛ. За него это делает управляющая компания, которая выступает налоговым агентом. Если продать пай, то налог на доход в размере 13% придется оплатить уже самостоятельно.

Если срочно понадобились деньги, то забрать средства из ПИФа нельзя. Для получения кэша придется либо погасить пай, либо продать его другому инвестору.

У любого пая есть текущая стоимость и рыночная. Для погашения пая нужно обратиться в управляющую компанию с заявлением. УК вернет вам текущую стоимость пая. Такая цена зафиксирована в документах на сайте УК и обычно ниже рыночной. Для получения максимальной выгоды ПИФ можно продать по рыночной цене, но покупателя необходимо найти самостоятельно.

Виды ПИФов

Фонды бывают открытые, закрытые, интервальные. Они отличаются сроками для покупки и погашения паев:

- Паи открытых фондов можно купить в любой момент. В закрытых фондах доли можно приобрести только в период формирования ПИФа.

- В открытых фондах погасить паи можно в любой рабочий день. В случае с закрытыми ПИФами немного сложнее — получить деньги получится только по истечении срока работы фонда.

- Интервальные ПИФы можно погасить только в определенные временные интервалы, например, в течение первых двух недель каждого квартала.

Есть еще биржевые ПИФы (ETF). Управляющая компания собирает ETF на основе активов, которые торгуются на бирже: акций, облигаций, других ETF, валют и драгоценных металлов. Биржевые фонды повторяют движение фондовых индексов, например, S&P 500. Купить или продать такой фонд можно в любое время, когда биржа открыта.

Плюсы инвестирования в ПИФы

Низкие риски. Любой ПИФ содержит широкий список инструментов. Это могут быть акции или облигации нескольких компаний из разных отраслей, что значительно снижает риски от сильных просадок отдельных компаний. Если одни ценные бумаги дешевеют, другие могут вырасти в цене и компенсируют убытки.

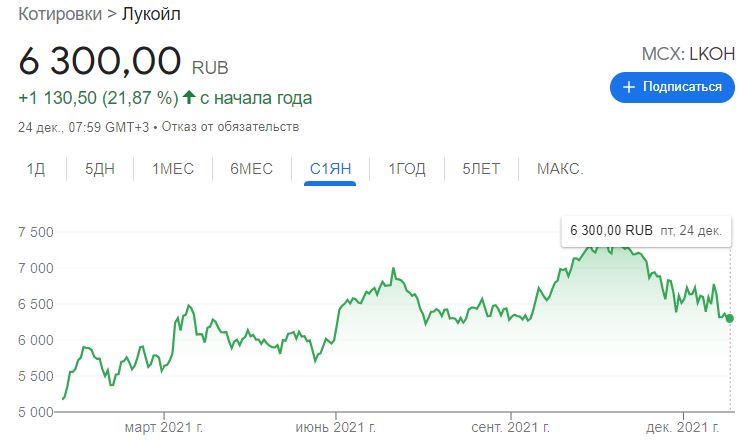

Доступность инвестиций. Если собирать инвестиционный портфель самостоятельно, то цена отдельных активов может достигать нескольких тысяч рублей. Например, одна акция «Лукойл» обойдется инвестору более 6 300 рублей. На меньшую сумму можно купить пай, активы которого состоят из гораздо большего числа акций различных компаний.

Фиксированные суммы расходов. Все условия инвестирования прописаны в правилах доверительного управления (ПДУ), размеры комиссий и вознаграждения прозрачны и их легко проверить. Любую переплату, которая произошла при управлении фондом в течение года, УК обязана вернуть пайщику.

Защита инвестора. Управляющая компания заинтересована в увеличении доходов пайщиков. От этого зависит ее заработок и репутация. Если доходность будет падать из года в года, инвесторы разбегутся и заберут свои деньги. Управлять станет попросту нечем.

Управляющая компания не владеет активами клиента, в отличие от банков, а лишь управляет ими. Если что-то пойдет не так, деньги останутся в сохранности.

Простота инвестирования. Пайщику не нужно тратить время на управление своими инвестициями. УК старается минимизировать риски и увеличивает стоимость активов, проводит анализ и меняет долю различных ценных бумаг в фонде.

Недостатки ПИФов

Доход не гарантирован. В отличие от банковских вкладов или облигаций, покупка доли в ПИФе не гарантирует прибыль.

Инвестиции не застрахованы фондом АСВ.

Почему безопасно вкладывать в ПИФы

Любая управляющая компания имеет лицензию от Банка России. Проверить ее наличие можно в реестре регулятора.

УК тесно взаимодействует со специальным депозитарием (СД), который также контролирует управляющую компанию. СД ведет учет активов фонда, дает согласие на сделки и проверяет отчетность.

Банк России и СД следят за действиями УК для соблюдения интересов пайщиков.

Итоги

Покупка ПИФов подойдет для пассивного инвестирования, когда не хочется самому разбираться в рынках. Профессионалы все сделают за тебя: проведут анализ и купят доли в успешных бизнесах.

Доходность по ПИФам может быть высокой, но зависит от стратегии, которую выбирает управляющая компания. При этом вкладывать деньги в фонды довольно безопасно. Контроль за их деятельностью ведут сразу три организации: Банк России, специальный депозитарий и регистратор.