Марина не имела накоплений и финансовой подушки безопасности. Много раз задумывалась о создании капитала для сына, но не знала, с чего начать. Опыта в инвестициях у нее не было.

Что порекомендовала советник

Прежде всего, разобраться с доходами и расходами. После обсуждений с Мариной советник определила три главные достижимые финансовые цели:

1. Создание финансовой подушки безопасности.

2. Запуск инвестиционной стратегии для оплаты образования ребенка через 15 лет.

3. Инвестиции для получения пассивного дохода.

Что сделали

Сначала составили план, который позволял распределять деньги до основных трат. Марина начала вести учет доходов и расходов, сократила число эмоциональных покупок, например, приобретения ненужных вещей в интернет-магазинах, на которые уходила значительная доля заработка.

Разобрались с бюджетом

Оптимизация бюджета позволила откладывать 30-35% с каждой зарплаты. Часть этих денег пустили на создание финансовой подушки безопасности, которая через полгода составила 250 тыс. рублей. Этих денег Марине хватит в будущем на несколько месяцев для оплаты текущих расходов, если что-то пойдет не так, например, она заболеет или потеряет работу. Такой денежный запас позволил чувствовать себя увереннее — можно было переходить к инвестициям.

Инвестировали в образование ребенка

Для оплаты обучения сына через 15 лет советник порекомендовала инвестировать деньги в консервативную стратегию. За основу взяли зарубежные индексные ETF- фонды, которые торгуются на бирже и привязаны к мировым индексам, например, S&P 500 или другим. Волатильность у таких инструментов невысокая, активы внутри фондов сбалансированы, а значит риски ниже.

Для целей ребенка инвестировали через unit linked оболочку. Такой метод еще называют «английским». Это альтернатива банкам и брокерам для выхода на фондовый рынок, инвестиции, обернутые в полис страхования жизни.

Инвестор заключает договор со страховой компанией на 5-10-15 и даже больше лет. Бывают программы как с единоразовым платежом, так и с регулярными взносами. Страховая компания вкладывает деньги через инвестиционные фонды, которые инвестор может выбрать сам. Капитал со временем растет за счет регулярных пополнений и доходам от инвестиций, конечно, если на рынке была благоприятная ситуация.

Деньги клиентов и деньги страховой компании при этом находятся на разных счетах. В случае банкротства страховщика средства инвестора не пострадают. Также, согласно международному праву, страховой полис не подлежит конфискации в случае судебных исков, например, при разделе имущества в случае банкротства или развода. Такой подход обеспечил дополнительную защиту капитала.

Инвестировали в будущий пассивный доход

Дельту, свободные средства в размере около 80 тыс. рублей в месяц, которые появились после оптимизации бюджета, решили распределить между двумя портфелями равными долями:

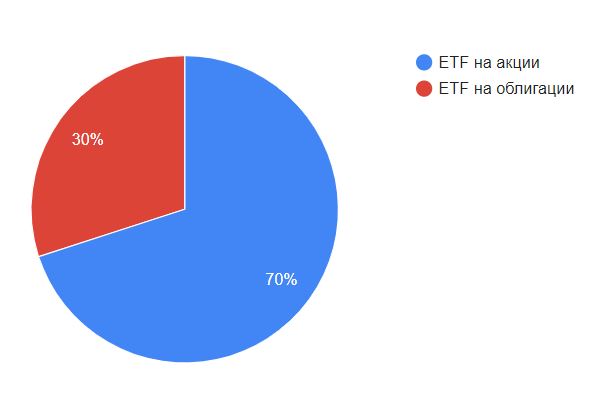

1. С умеренной стратегией для сохранения капитала от инфляции. Инвестировали в зарубежные бумаги через иностранного брокера.

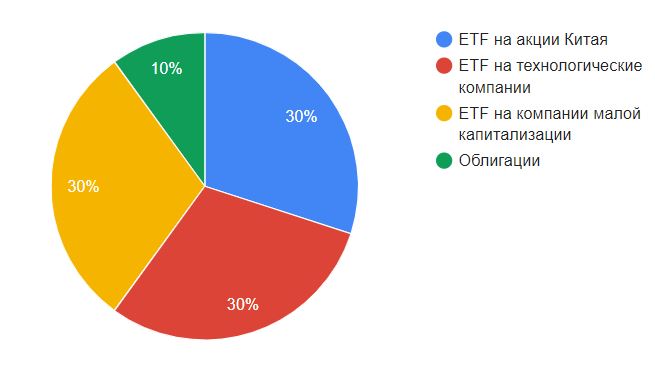

2. С агрессивной стратегией для роста капитала. Здесь вложения должны приносить прибыль — риски выше, но и доходность тоже.

Что в итоге

Сегодня у Марины три портфеля: для оплаты образования сына, консервативный для защиты денег от инфляции и агрессивный для заработка. За счет оптимизации расходов она продолжает инвестировать свободные средства. Спустя год капитал клиента составил $17 тыс. при средней доходности в валюте около 15% годовых.

Получить консультацию Елены Павельчук или другого специалиста можно на сервисе «Советники Винвестора». Ответьте на несколько вопросов, система моментально подберет трех подходящих для решения ваших задач специалистов.