Что показал анализ

Клиент занимался инвестированием самостоятельно и риск-профилирования не проходил.

При анализе портфеля выяснилось, что он состоит из российских и зарубежных акций. Преимущественно это были ценные бумаги технологического сектора, «биотехи», а также хайповые IPO и китайские компании. Диверсификации по инструментам и отраслям не было.

Часть покупок были эмоциональными. Илья покупал бумаги на пике стоимости, удерживал акции компаний, которые не генерировали прибыль и находились в длительном нисходящем тренде:

1. Editas Medicine (EDIT) — американская биотехнологическая компания. Убыточная компания, которая ни разу не получила прибыль, и нисходящий тренд с начала 2021 года.

2. Li Auto (LI) — китайский автопроизводитель, который вышел на биржу в рамках IPO 30 июля 2020 года. Компания с трудом выходит на условную прибыль, ее акции сильно переоценены.

3. Marqueta (MQ) — компания технологического сектора, разработчик облачной платформы для выпуска платежных карт и проведения транзакций. Компания убыточна и находится в длительном нисходящем тренде. Текущая цена акции более чем в два раза ниже стартовой цены на IPO, которое состоялось в июне 2021 года.

4. Pinterest (PINS) — американский фотохостинг, позволяющий пользователям добавлять в режиме онлайн изображения в тематические коллекции. Длительный нисходящий тренд.

Что порекомендовал советник

По результатам анализа Илья получил от советника несколько рекомендаций:

1. Очистить портфель от убыточных компаний, у которых нет потенциала для роста. Нисходящий тренд может длится годами, а убытки будут увеличиваться. Необходимо продать такие ценные бумаги и принять убыток.

2. На освободившиеся средства можно приобрести растущие компании с хорошими фундаментальными показателями и дивидендным доходом.

На момент консультации к покупке были рекомендованы акции Apple (AAPL), Costco Wholesale (COST), UnitedHealth (UNH), Intercontinental Exchange (ICE) и другие.

3. Диверсифицировать портфель с помощью ETF и облигаций. Инвестиции в китайский рынок связаны с рисками регуляторного давления и манипуляциями с отчетностью среди местных компаний. Диверсификация позволяет частично нивелировать такие риски. Например, можно купить ETF на китайский рынок в целом, а не инвестировать в отдельные отрасли.

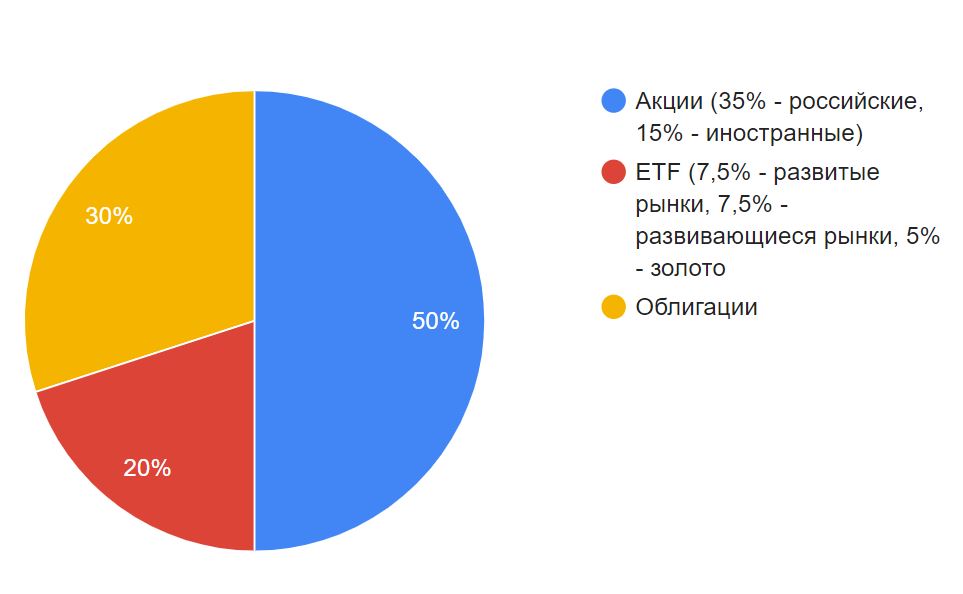

Риск-профиль Ильи был определен как умеренно-агрессивный. Было решено наполнять портфель как российскими бумагами, так и иностранными через зарубежного брокера. Таким образом, будет достигнута диверсификация по юрисдикции. Срок инвестиций — не менее пяти лет.

Что было потом

Илья зафиксировал убытки и выполнил рекомендации советника. На момент написания материала портфель показывает рост 10%, прежде всего, за счет защитной части, сформированной весной 2022 года.

В конце года инвестиционный советник займется ребалансировкой портфеля и подготовит налоговую декларацию для клиента.

Не является инвестиционной рекомендацией

Получить консультацию Людмилы Емелиной или другого специалиста можно на сервисе «Советники Винвестора». Ответьте на несколько вопросов, система моментально подберет трех подходящих для решения ваших задач специалистов.