Зачем выпускают облигации

Представим компанию производства компьютерной техники: она изготавливает мышки, клавиатуры, микрофоны и вебкамеры. Они всем очень нравятся, количество клиентов растёт, а вот производственных мощностей не хватает.

Аналитики подсчитали, что компания может зарабатывать в несколько раз больше, если закупит оборудование прямо сейчас. Но для этого понадобятся деньги. Что можно сделать?

Занять у банка. У банка есть деньги вкладчиков, которые он может выдать в виде кредитов. Например, нашей компании.

Занять у инвесторов. Это то же самое, что занять в банке, только без посредника в виде банка. Компания может напрямую обратиться к потенциальным инвесторам и убедить их дать какую-то часть своих денег в кредит. В ответ они получат облигацию.

Почему кто-то выбирает кредит, а кто-то выпуск облигаций

Взять в банке

+ Не нужно ломать голову над выпуском ценных бумаг, достаточно обратиться в банк, а он сделает всё сам

+ Банки могут выдать деньги быстро, особенно если сумма незначительная

– За посредничество банк возьмёт комиссию. Иногда она может быть большой, всё зависит от банка.

– Если речь идёт о крупной сумме или рискованных инвестициях, банк — не помощник. Не будет же он доверять деньги вкладчиков абы кому! Тогда приходится занимать у нескольких банков одновременно, а это уже сложности.

– Банки, как правило, выдают деньги на конкретную сделку/закупку или требуют залог: недвижимость, долю в бизнесе.

Это просто, но дорого.

Выпустить облигации

+ Эмитент сам отвечает за свой долг, и потому может занять сколько угодно и на что угодно. Главное - выплатить.

+ Затраты на выпуск ценных бумаг, как правило, меньше, чем комиссия банка. Это выгодно

– За выпуск облигаций нужно заплатить. Например, их нужно рекламировать инвесторам — на это нужны деньги.

– Желаемую сумму в долг можно не привлечь. Иногда инвесторы не знают о существовании ценной бумаги и не доверяют ей. Тогда приходится предлагать более выгодные ставки. То есть платить больше.

– Выпуск облигаций занимает много времени: прежде, чем выпустить ценную бумагу, нужно соблюсти все требования законодательства.

– Государство накладывает ограничения на выпуск облигаций. Например, у компании должно быть достаточно денег, чтобы в случае форс-мажора покрыть кредит вкладчикам.

Это сложнее, но дешевле.

Какие бывают облигации

Облигации различают по форме выплаты дохода, эмитенту, обеспеченности и способу обращения.

По форме выплаты дохода:

Купонные облигации. По купонным облигациям инвесторы регулярно получают доход в форме процентов, а по истечении срока — сумму долга (номинальную стоимость облигации).

-

Дисконтные облигации. По дисконтным облигациям нет выплат в форме процентов. Сумму долга вместе с процентами возвращают одной выплатой в момент погашения. Работает это так: сначала вы покупаете облигацию как будто со скидкой, а возвращают вам уже её полную стоимость.

По сроку погашения:

- краткосрочные — менее года.

- среднесрочные — от 1 года до 5 лет.

- долгосрочные — более 5 лет.

Срок погашения тоже зависит от окупаемости инвестиций. Если эмитент ожидает, что «отбивать» займ придётся долго — например, нужно вводить новое оборудование в эксплуатацию — лучше выпускать долгосрочные облигации. Важно не перегнуть: долгосрочные облигации отпугивают инвесторов. Кто его знает, что будет через 5 лет?

По эмитенту:

- государственные — их выпускают, чтобы покрыть дефицит бюджета.

- муниципальные — их выпускают органы местного самоуправления, как правило, чтобы профинансировать различные проекты.

- корпоративные — их выпускают организации, от небольших региональных банков до крупных федеральных корпораций.

Государству, муниципалитетам и регионам тоже нужны деньги, и тогда они выпускают облигации госдолга. Получается, что вы можете одолжить целой стране.

По обеспеченности:

- обеспеченные — самые надежные. Сохранность вложений может обеспечивать залог в форме недвижимости, оборудования или ценных бумаг, поручительство другой компании или банковская, государственная или муниципальная гарантия. Даже если у компании настанут тяжелые времена, обязательства будут исполнены.

- необеспеченные — менее надежные. В случае банкротства компании, деньги могут вернуть полностью или частично.

- субординированные необеспеченные — самые рискованные. В случае банкротства эмитента, можно потерять все вложения.

Таким образом, степень обеспеченности облигации определяется той суммой, которую, если всё пойдёт не так, вернут вкладчикам. В крайнем случае обеспеченностью является гарантия другой авторитетной организации: «Я этих ребят знаю, они свой долг точно покроют».

По способу обращения:

- облигации со свободным обращением — нет никаких ограничений на покупку и продажу таких облигаций. Они могут свободно менять собственников: переходить от одних инвесторов к другим.

- облигации с ограниченным обращением — покупка и продажа таких облигаций имеют ограничения. Например, владелец не может продавать облигации в течение какого-то времени. Или же эмитент устанавливает ограничения на цену облигаций — при продаже она не может быть больше или меньше какого-то лимита.

В случае с ограничениями как-то структурировать ценные бумаги сложно. Эмитент может придумать много самых разных правил, если они не противоречат законодательству.

Как на этом заработать

Купоны и проценты. Тут всё понятно: вы даёте в долг и ждёте, пока вам его вернут с процентами. Большинство инвесторов так и делают. Всё надёжно и безопасно.

Cпекуляции. Оказывается, у облигации тоже есть стоимость на фондовом рынке, и её можно продать. Стоимость облигации определяется надёжностью того, кто её выпустил.

Почему покупают облигации

На рынке много ценных бумаг, однако многие инвесторы выбирают именно облигации. Почему?

Облигации по закону могут выпускать либо крупные корпорации, либо государство. Риск, очевидно, меньше.

Если акции и другие ценные бумаги могут сильно меняться в цене и подвергаться волатильности, то облигации не могут. Их или выплачивают полностью (почти всегда) или, в случае банкротства эмитента, не выплачивают совсем (крайне редко)

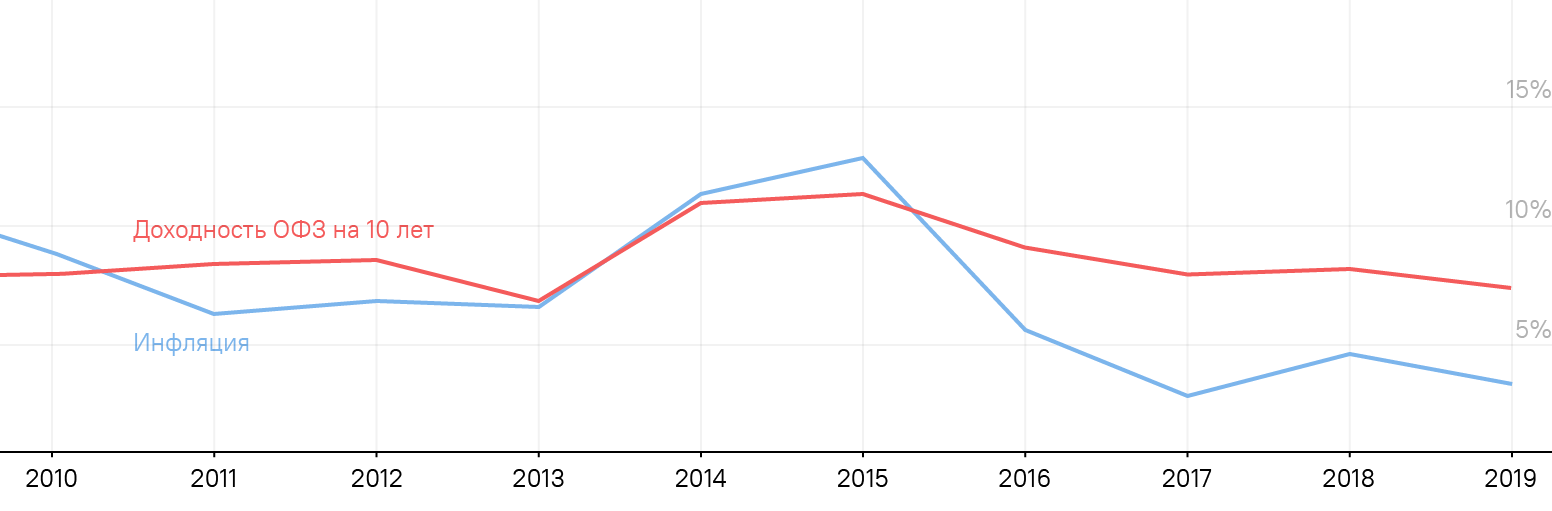

Доходность облигаций обычно превышает проценты по вкладам в банке. Можно обогнать инфляцию и заработать

Почему не покупают облигации

Несмотря на обилие преимуществ, не все инвесторы покупают облигации. Есть очевидные причины:

Низкий риск = низкая доходность. Доходность по облигациям мала в сравнении с остальными ценными бумагами. Почему эмитент должен много платить инвестору, если второй ничем не рискует?

Всё-таки компании могут обанкротиться. Такие случаи истории известны. И если долг не был ничем обеспечен — деньги никто не вернёт. В 2015 году банк Russian Standart выпустил облигации, чтобы справиться с временными финансовыми трудностями. В 2017 году он не смог заплатить по купонам, и $545 млн долга были признаны дефолтными. Банк тогда попросил инвесторов списать часть долгов и отодвинуть сроки выплаты. В 2018 году держатели облигаций собрались и пригрозили банку: если тот не погасит долги, они распродадут серьёзную партию его акций, которые были у них под залогом. Инвесторам даже пришлось обращаться за помощью в Центробанк, но успехом эта инициатива не увенчалась.В итоге начались судебные разбирательства. На дворе октябрь 2020, а деньги никто так и не получил.Как проиcходит банкротство эмитента?

Как выбрать облигацию

Есть ряд важных параметров, на которые стоит обратить внимание:

- Дата погашения. Лучше подбирать дату погашения облигации как раз к тому времени, когда понадобятся деньги. Иначе можно потерять все проценты, если продать бумагу, чтобы срочно вернуть инвестиции.

- Процент. То, зачем мы все здесь собрались. Процент — это прибыль, и потому к нему стоит относиться особенно внимательно. При этом нельзя смотреть только на него: часто за высоким процентом скрываются высокие риски, и это надо учитывать.

- Правила выплаты. Кому-то будет удобнее купить дисконтные облигации и забыть об их существовании до даты погашения, кто-то хочет получать доход купонами и по частям.

- Надёжность. У каждого эмитента есть такая характеристика, как кредитное качество. Это оценка надёжности его ценных бумаг, которую осуществляют независимые эксперты. Умные дядьки собираются в кабинетах и решают, насколько безопасно покупать ту или иную бумагу. Всё хорошо и стабильно? — Даём кредитное качество ААА. Всё совсем плохо и заёмщик может прогореть? — рейтинг C. Посмотреть кредитные рейтинги российских компаний можно, например, на сайте АКРА.

- Налоги. О налогах можно не думать — брокер сам всё сделает и посчитает, однако знать об их существовании и хотя бы приблизительно сравнить облигации стоит. Например, некоторые облигации освобождены от налога совсем.

Облигации — это как дать в долг государству, муниципалитету или крупной компании. Эмитент выпускает облигации, когда ему понадобились деньги и он уверен, что сможет их вернуть. Облигации бывают очень разными и компания может настроить их под себя: купоны или дисконт, срок погашения, ограничения при обращении.

Облигации любят за их надёжность и стабильность, но доходность у них, как правило, ниже, чем у других ценных бумаг. С облигациями можно обогнать или чуть-чуть перегнать инфляцию. При покупке облигаций нужно обращать внимание на проценты, налоги, срок погашения, особенности обращения и надёжность.

Кажется, что доход от облигаций слишком мал? Вы абсолютно правы! Можно заработать больше. Об этом — в следующей статье