Публичные и непубличные компании

Инвестировать в бизнес можно через покупку доли в публичной компании. Акционерные общества выпускают акции на биржу, проходят листинг, после чего ценные бумаги может приобрести любой желающий. Даже если вы купили одну акцию, то становитесь владельцем доли в компании. Бумаги могут подорожать. В этом случае их можно продать, а на разнице между ценой покупки и ценой продажи заработать.

Не все компании размещают ценные бумаги на бирже. Для этого необходимо пройти ряд сложных процедур, это дорого. Позволить себе такие расходы могут крупные компании. Но существует немало предприятий, которые производят и продают нам товары или услуги каждый день. Например, автомойка, пекарня рядом с домом, гостиница, в которой нам так нравится отдыхать, скорее всего, не присутствуют на бирже. Это непубличные компании. Тем не менее, в такой бизнес тоже можно инвестировать деньги. Ему всегда нужны средства для развития, роста, увеличения оборотов и расширения продуктовой линейки.

Где непубличные компании берут деньги

Когда непубличной компании нужны деньги, она идет одним из двух путей: либо продает инвестору долю в бизнесе, либо берет в долг.

Долевое финансирование

В этом случае компания выставляет на продажу долю, которую покупает инвестор. Различают продажи с «кэш-аутом» и с «кэш-ином»:

- «Кэш-аут» — это когда кто-то из соучредителей или собственников компании хочет выйти из этого бизнеса и продает долю. Деньги от продажи идут в карман бывшего совладельца.

- «Кэш-ин» — инвестор покупает долю в бизнесе, но деньги остаются в компании и идут на ее развитие. Предприятие направляет их на покупку дополнительного оборудования, расширение ассортимента продукции, маркетинговые исследования, увеличение штата. Для инвестора такая схема выгоднее. Развитие и расширение предприятия может привести к подорожанию его доли и увеличению дивидендов.

Долговое финансирование

Взять деньги в долг на развитие бизнеса можно в банке. Как правило, для этого используют льготные кредиты и гранты от государства. В первую очередь такое финансирование получают компании, которые соответствуют отраслевым или иным требованиям.

Например, фонд Бортника выделяет до 3 млн рублей при наличии инновационной идеи. Эти деньги можно получить для ее «упаковки» и пилотной реализации. Кроме того, в России существуют венчурные фонды, которые специализируются на финансировании стартапов.

Можно попробовать привлечь деньги на бирже и выпустить облигации. Выпуск облигаций — трудоемкий процесс. В нем участвуют несколько профессиональных участников финансового рынка:

- биржа;

- крупный банк, который будет заниматься выпуском ценных бумаг;

- маркетмейкер, который выкупит часть выпуска, чтобы повысить его ликвидность.

Как правило, минимальный объем первичного выпуска долговых бумаг в деньгах составляет 0,5-1 млрд рублей — на выпуск облигаций способна только крупная компания. При этом она должна объяснить инвесторам, как планирует этот долг обслуживать и возвращать. Благодаря жестким требованиям, на биржу попадают надежные предприятия. Облигации выпускают зрелые компании с выстроенными бизнес-процессами, стратегией роста и развития.

По этим причинам многие предприятия стремятся занять деньги напрямую у частных инвесторов и инвестиционных фондов.

Зачем инвестору давать деньги компании

Любая инвестиция — попытка заработать. Не исключением является и вложение денег в непубличные компании. Впрочем, кроме дохода, на который рассчитывает инвестор, рядом всегда идут и риски.

Доходность

Американский фондовый индекс S&P 500 в среднем растет на 7,5% в год на истории. Индекс Мосбиржи дает 15,4%. Средняя доходность от прямых инвестиций в бизнес (Private Equity), по данным агентства Preqin, опережает на горизонте 7-10 лет доходность по индексу S&P 500 в два раза. В случае прямых инвестиций на российском рынке доходность редко бывает ниже 30%. Как правило, в течение нескольких лет капитализация компании может вырасти в три-четыре раза. Яркий пример — инвестиции Baring Vostok Capital Partners в компанию «Яндекс» десять лет назад. Сегодня доля инвестиционного фонда увеличилась в деньгах в 800 раз. А, например, стоимость компании «Додо Пицца» в первые годы существования удваивалась каждый год.

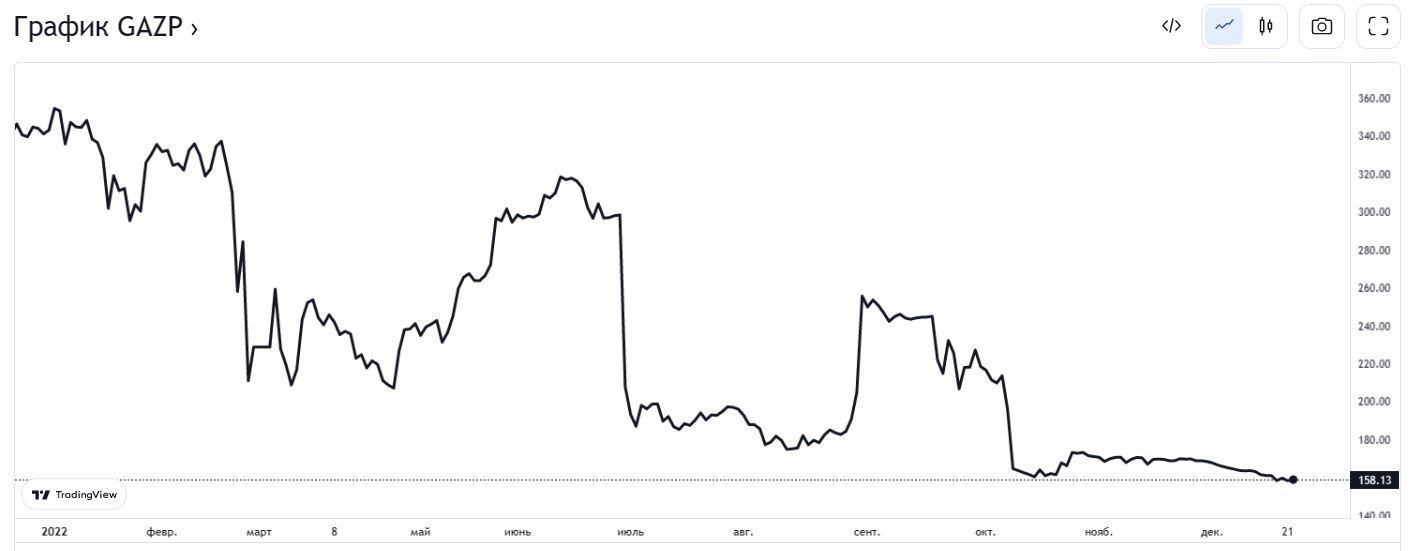

Выглядит неплохо, если учитывать, что на фондовом рынке случаются длительные нисходящие тренды и форс-мажоры. Примером стал 2022 год, когда даже акции крупнейших российских компаний показали резкое падение.

Фондовый рынок может серьезно двигаться не только вверх, но и вниз, например, когда прибыль компаний снижается во время кризиса и усиливаются геополитические риски. В то же время «пекарня за углом», в которой вы каждое утро покупаете выпечку, может наращивать обороты и получать больший доход. Такая компания обычно стабильнее в условиях экономической неопределенности и может дать инвестору лучшую доходность.

На стоимость акций публичных компаний влияют не только финансовые показатели. Слухи, заявления топ-менеджмента компании, смена тональности в высказываниях чиновников могут привести к распродаже акций. На непубличные компании все это влияет лишь косвенно.

Риски

Инвестиционный советник Андрей Лисин специализируется на инвестициях в публичные и непубличные компании уже более 10 лет. Он сам активно покупает и продает доли в малом и среднем бизнесе, помогает своим клиентам на этом зарабатывать.

Даже опытному инвестору порой сложно оценить риски, а они присутствуют всегда. Отрасль может оказаться невостребованной или конкурент выпустит более технологичный, понятный продукт. В этом случае компания потеряет деньги, а с ней потеряет их и инвестор.

В малом и среднем бизнесе риски могут быть связаны с основателем и командой. Важный вопрос — сможет ли команда реализовать идею так, как было задумано на старте.

При этом рисками можно управлять. Как и в случае инвестиций на фондовом рынке, здесь поможет диверсификация по отраслям и регионам.

Андрей Лисин рассказал, что доли в его портфеле распределены между производителем коллаборативных роботов, оператором постаматов, агрохолдингом, производителем одежды, сетью парков развлечений, производителем йогуртов и другими компаниями.

Как выбирать компании

При выборе непубличных компаний для инвестиций в первую очередь необходимо обратить внимание на несколько пунктов:

1. Идея и цели. Команда проекта должна быть «заряжена» идеей и разбирается в той нише, которой она занимается. Цели должны быть большими — предприниматели хотят создать что-то масштабное, есть планы выйти на федеральный или международный уровень со своим продуктом или услугой.

2. Экспертиза в конкретной отрасли. Необходимо разбираться в той области, в которой компания работает, понимать перспективы. Например, предприятие может заниматься производством лития, цены на который будут расти и в будущем, но этот рынок имеет специфику. Разобраться в ней может не каждый.

3. Технология и интеллектуальная собственность. Это могут быть патенты на инновационные разработки. Например, в портфеле Андрея Лисина есть доля в компании «ТермоЛазер», которая имеет более 30 патентов.

4. Экспертиза в конкретной отрасли. Надежнее для инвестиций выглядят компании, которые уже чего-то добились на рынке, их бизнес-модель работает и показывает результаты.

5. Экспертиза в конкретной отрасли. Важно проверять компанию, проводить due diligence, надлежащим образом готовить документы о передаче доли. Все должно оформляться прозрачно и официально.

С точки зрения сочетания риска и доходности необходимо учитывать стадию развития компании, в которую вы планируете вложить деньги:

- Pre-seed. На этой стадии есть только идея, задумка и основатель, который готов все реализовать, но продаж еще нет. Это стартап в чистом виде. Может «выстрелить», а может и нет. Пожалуй, самая рискованная стадия для инвестиций. Обычно выживают не более 10% предприятий.

- Seed. Уже есть продажи, команда тестирует рынок и получает обратную связь. Риски ниже, но стоимость инвестиций на этом этапе увеличивается. Андрей Лисин рекомендует искать компании, которые прошли точку безубыточности и доказывают делами и новыми контрактами свою состоятельность.

- Работающая бизнес-модель. У предприятия есть повторяющиеся продажи, понятная линейка продуктов, которую предлагают рынку. Риски небольшие, но за долю попросят больше денег.

Процесс поиска и отбора компаний для прямых инвестиций — непростая работа. Самому разобраться в вопросе сложно: это занимает много времени, требует определенных знаний и опыта. Всегда можно обратиться к инвестиционному советнику, который поможет выбрать подходящие компании под ваши цели и ожидания с наименьшими рисками.

Материал не является инвестиционной рекомендацией и предназначен для образовательных целей. «Винвестор» не имеет отношения к упомянутым компаниям и не продвигает их интересы.