О рынке и экономике

ВВП страны составляет около $690 млрд. Турция — 23-я экономика мира.

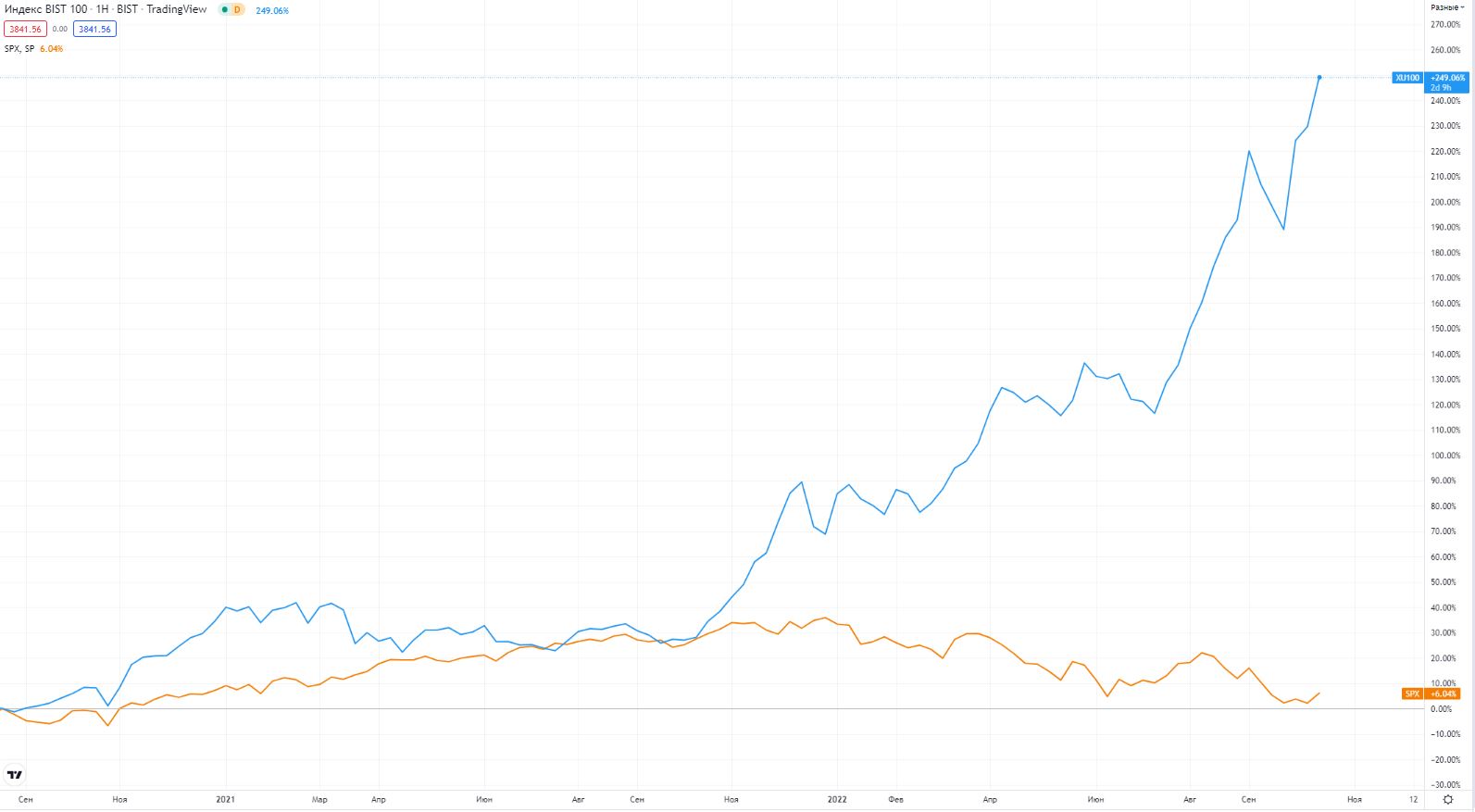

Основной индекс турецкого фондового рынка — BIST 100, в который входят сто крупнейших по рыночной капитализации компаний. С конца 2021 года активно растет и опережает многие национальные индексы, например, S&P 500.

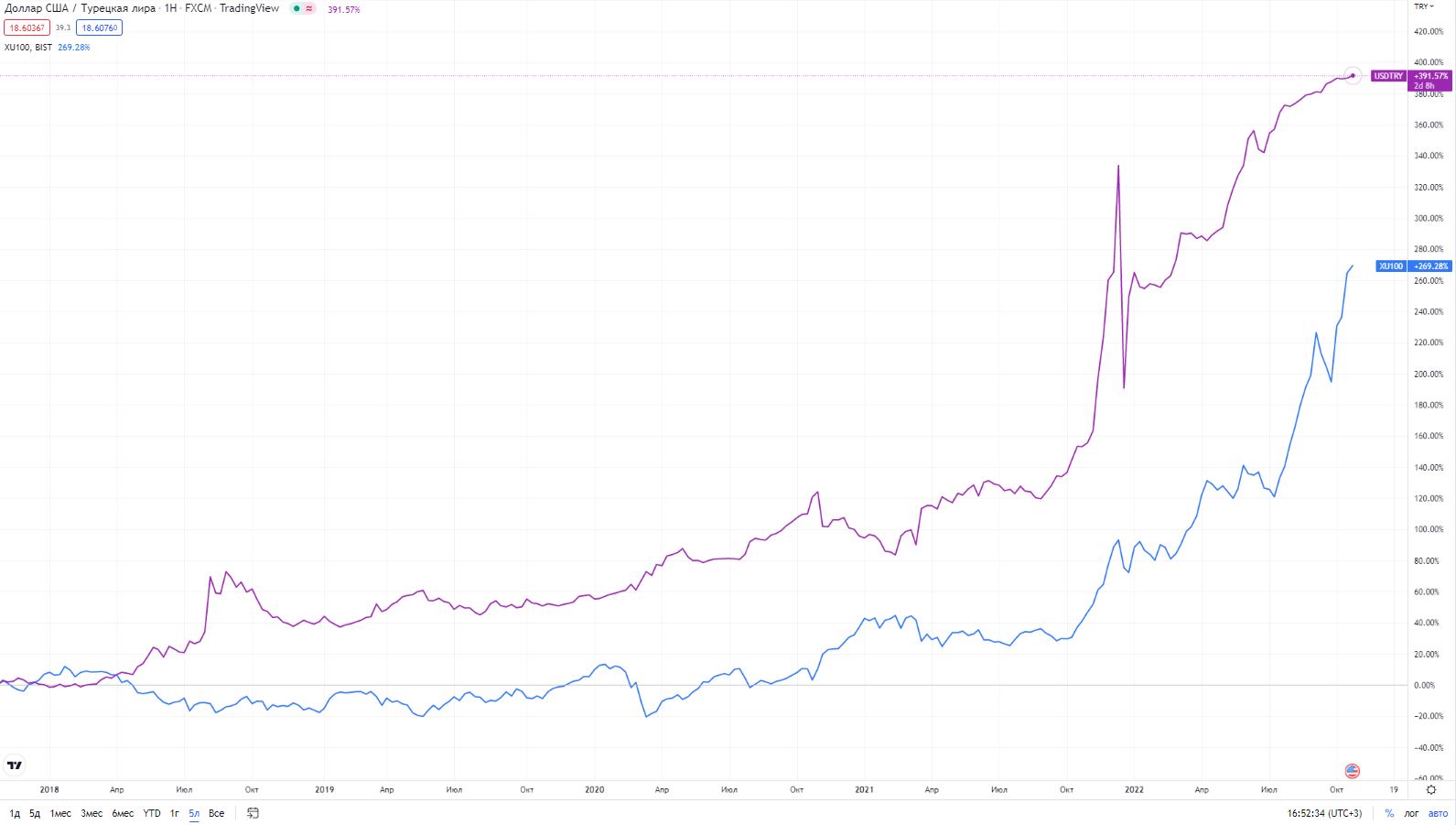

При этом за 5 лет лира потеряла к доллару 391,6%, а индекс BIST-100 вырос только на 269,1%. Инвестиции в турецкий фондовый рынок не компеснируют обесценивание национальной валюты.

Рост турецкого рынка во многом связан с увеличением числа сделок на бирже со стороны частных инвесторов. Так они спасаются от инфляции, которая в стране бьет рекорды. Доходность по банковским вкладам не позволяет защитить капитал.

Средняя процентная ставка по банковским вкладам в Турции на октябрь 2022 года — 9% годовых. При этом национальный регуляр постоянно снижает ключевую ставку, а за ней падает и доходность по вкладам. Если в мае 2022 года ключевая ставка составляла 14% на фоне инфляции 73%, то в октябре уже 10,5% при инфляции около 80%. Рост цен усиливается, а регулятор вместо того, чтобы с этим бороться и повышать ключевую ставку, напротив, ее снижает. Например, в США с июльской инфляцией в 8,5% ФРС заявляла о дальнейшем повышении ставки, а турки с почти 80% в годовом исчислении решили ее в очередной раз понизить.

С долларовыми вкладами ситуация выглядит похоже. Вознаграждение по ним не превышает 1% в год. Так, крупный турецкий банк, который открывает счета россиянам без ВНЖ, Ziraat Bankasi, предлагает разместить доллары под 0,85%. В такой ситуации сложно защитить капитал уже из-за долларовой инфляции, которая на сентябрь 2022 года составляет 8,2%.

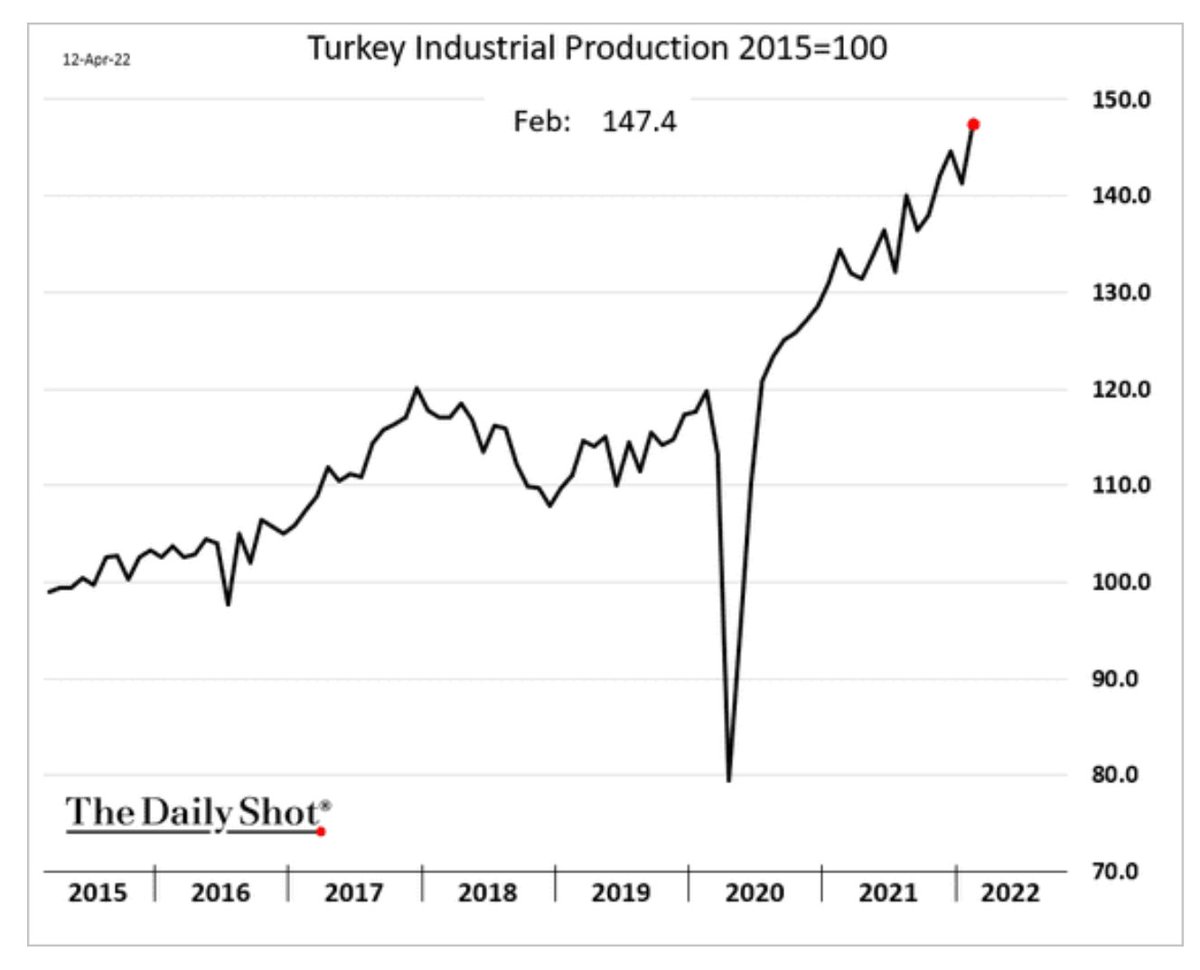

Такая ситуация связана с экономическими экспериментами Реджепа Эрдогана, который выступает за низкие процентные ставки для стимулирования экономики и роста экспорта. Так что снижение ставки — политическое решение и, возможно, мы увидим продолжение этого тренда не только в текущем году. В этом случае падение лиры усилится. С другой стороны, экспорт очень важен для местной экономики. Продажа одежды, автомобилей, сталелитейной продукции, электрических приборов и станков за рубеж серьезно пополняет турецкий бюджет. Турецкая промышленность конкурентоспособна в мире по многим позициям и испытывает сегодня подъем на фоне роста мировых цен и дефицита.

ТОП-5 секторов турецкой экономики уверенно растут как на дистанции в год, так и за последний месяц. Крупнейшими отраслями турецкой экономики является сектор услуг, включающий финансовые, промышленность и сельское хозяйство.

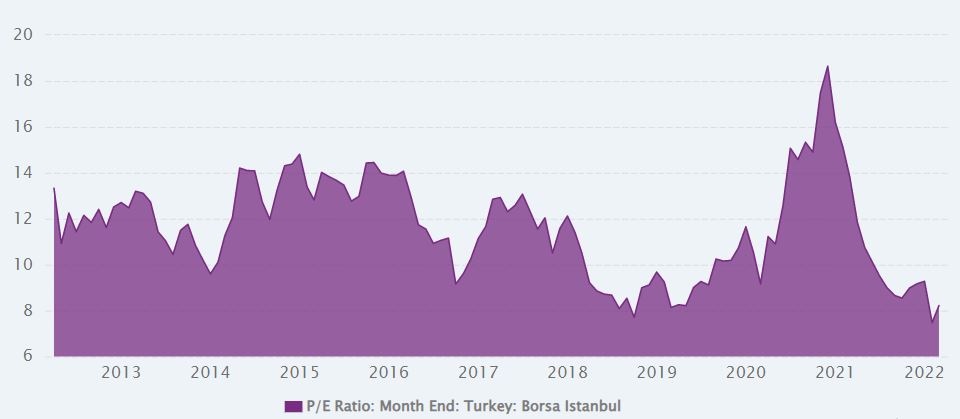

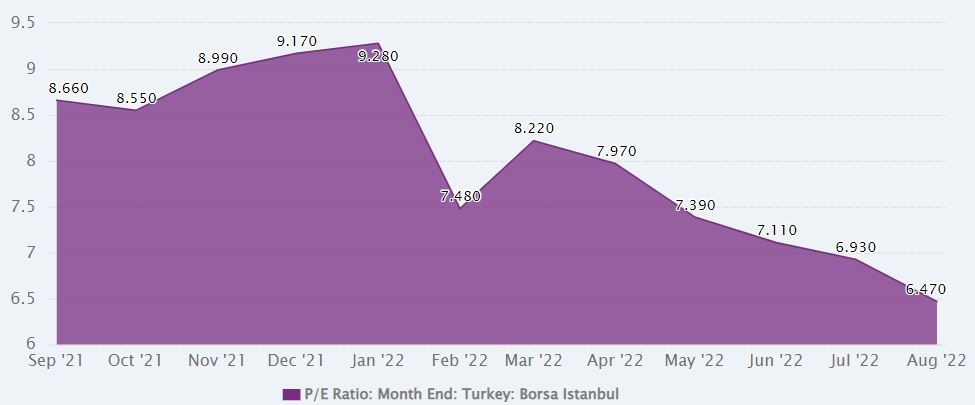

При этом турецкий фондовый рынок нельзя назвать перекупленным. Если за основу взять мультипликатор P/E, он выглядит очень привлекательно. Значения коэффициента находятся сегодня значительно ниже средних исторических показателей.

P/E для турецкого рынка на момент написания обзора составляет всего 6,47. Для примера мультипликатор для популярного сегодня среди российских инвесторов рынка Гонконга равен 11,61, а у развивающей Индии — 34,7.

Турецкие акции

Для общего анализа турецких акций я использовал данные Yahoo.Finance и турецкой платформы по раскрытию публичной информации. Это такой аналог российского Центра раскрытия публичной корпоративной информации. Подробнее про использование мультипликаторов при оценке акций мы писали здесь.

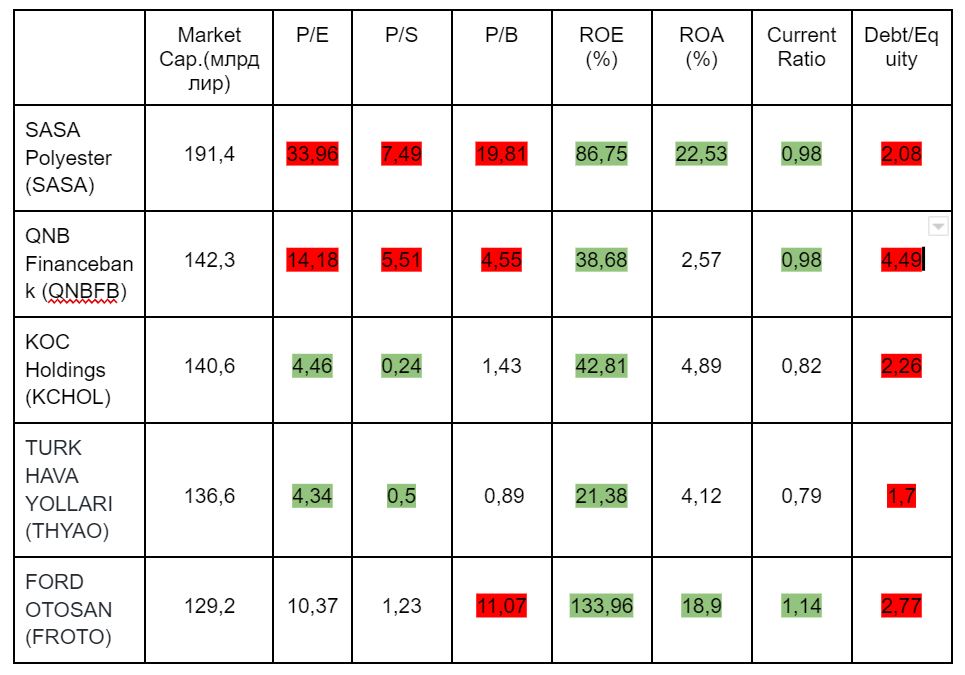

Итак, TOP-5 по рыночной капитализации компаниями являются:

1. SASA Polyester (SASA) — ведущий производитель полиэфирных волокон, филаментной пряжи, полиэфирных и специальных полимеров. Рыночная капитализация на момент написания обзора составляет 191,01 млрд турецких лир.

Акции компании подорожали за полгода на 155,01%.

Последний раз SASA выплачивала дивиденды в июне 2019 году.

2. QNB Financebank (QNBFB) — банк со штаб-квартирой в Стамбуле. Рыночная капитализация — 142,3 млрд турецких лир.

Акции компании подорожали за полгода на 11,89%.

Последний раз QNBFB выплачивала дивиденды в июне 2018 года.

3. KOC Holdings (KCHOL) — крупнейший финансово-промышленный конгломерат Турции, основанный в 1926 году. Рыночная капитализация — 140,6 млрд турецких лир.

Акции компании подорожали за полгода на 37,2%.

KOC платит дивиденды, дивидендная доходность по акциям составляет 1,59% в год. Последняя выплата была в апреле 2022 года.

4. TURK HAVA YOLLARI (THYAO) — компания, более известная как Turkish Airlines. Это крупнейший национальный перевозчик, который совершает рейсы в 120 стран мира. Рыночная капитализация — 134,2 млрд турецких лир.

Акции компании подорожали за полгода на 144,5%.

Последний раз SASA выплачивала дивиденды в 2013 году.

5. FORD OTOSAN (FROTO) — крупнейшая автомобилестроительная компания Турции, совместное предприятие турецкого конгломерата Koç Holding и американской корпорации Ford. Рыночная капитализация — 129,2 млрд турецких лир.

Акции компании подорожали за полгода на 18,93%.

Дивидендная доходность акций — 3,59% годовых.

Сводные данные по компаниям из списка собрал в таблице.

Складывается впечатление, что крупнейшие компании страны активно пользуются политикой Эрдогана и используют дешевые заемные средства на фоне низких процентных ставок. У компаний из ТОП-5 очень высокий уровень долгосрочной задолженности, которая может негативно повлиять на будущие котировки предприятий на бирже. А еще они не платят дивиденды.

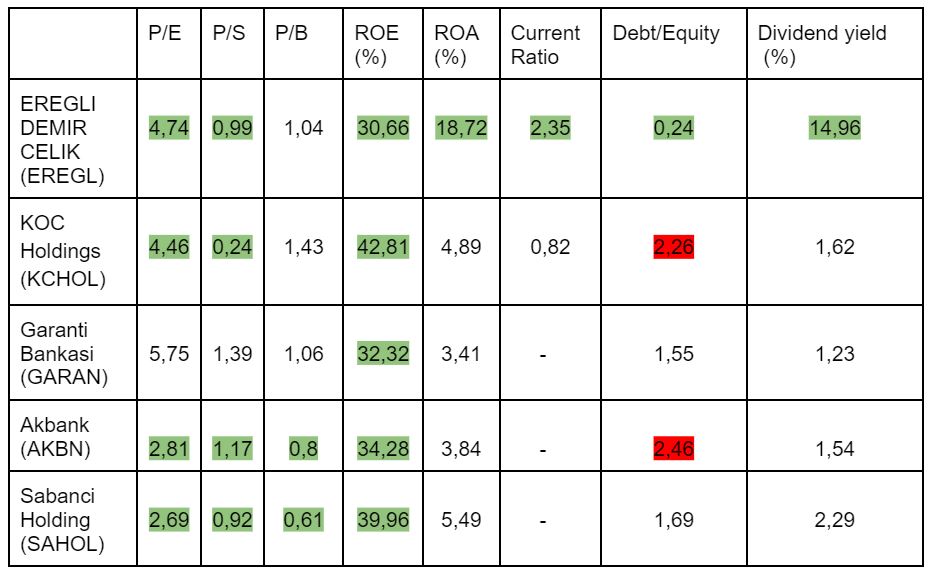

Я зашел с другой стороны и нашел акции с наибольшей чистой прибылью в 2022 году:

1. EREGLI DEMIR CELIK (EREGL) — крупнейший производитель стали в Турции. По объемам выплавки занимает 43 место в мире.

2. KOC Holdings (KCHOL) — крупнейший финансово-промышленный конгломерат Турции, основанный в 1926 году.

3. Garanti Bankasi (GARAN) — крупнейший турецкий банк, основанный в 1946 году.

4. Akbank (AKBN) — один из крупнейших банков страны, основанный в 1948 году.

5. Sabanci Holding (SAHOL) — крупный частный финансово-промышленный конгломерат Турции, основанный в 1967 году.

Эти компании в целом выглядят интереснее, их показатели лучше и все выплачивают дивиденды. Их размер можно посмотреть в графе Dividend yield.

Отдельно выделил ТОП-5 турецких компаний с наибольшей дивидендной доходностью. На первый взгляд, 8%-14% в год — очень хороший уровень. Для примера, в мае 2022 года средняя дивдоходность в России составляла 13,97%. При этом на тот момент ключевая ставка в РФ была на уровне 17%, а инфляция — 17,11%.

Все это сильно контрастирует с ситуацией в Турции, где инфляция бьет рекорды. На фоне стремительного роста цен получить прибыль на турецком фондовом рынке за счет формирования дивидендного портфеля сегодня практически невозможно.

Акциями, на которые стоит обратить внимание на Стамбульской бирже, могут стать ценные бумаги компаний с крупной рыночной капитализацией, выраженной чистой прибылью и низкой долгосрочной задолженностью. При этом желательно, чтобы они платили дивиденды. Это поможет повысить общую доходность от инвестиций.

Когда и зачем инвестировать в фондовый рынок Турции

Местный фондовый рынок показывает на фоне мирового кризиса выраженный рост, а многие публичные компании на бирже недооценены. Это два главных плюса. При этом прогнозировать будущее турецкого рынка непросто. Неизвестно, как долго продлиться политика снижения ставок при рекордно высокой инфляции в стране. С другой стороны, по аналогии с Ираном, где инвесторы тоже спасаются на бирже от инфляции, большой приток частного капитала на фондовый рынок Турции может и в дальнейшем поддержать котировки местных компаний. В любом случае инвестиции в Турцию — вложения на длительный период с горизонтом инвестирования не менее 3-5 лет.

Турецкий фондовый рынок открыт не только для резидентов, но и для иностранных инвесторов. Однако переводить крепкие сегодня рубли или доллары в лиры, чтобы приобрести турецкие акции — сомнительная операция. Можно потерять деньги на самой конвертации при вводе и выводе денег на брокерский счет, а также за счет постоянно падения лиры к доллару. Может оказаться, что вы купите ценные бумаги, они вырастут, но в реальных деньгах при выводе получите еще меньше, чем вкладывали. С начала 2022 года лира на 29% просела к доллару. Впрочем, и в прошлом году она подешевела по отношению к мировой резервной валюте на 45%.

Иностранные инвесторы сегодня опасаются вкладывать средства в турецкий рынок из-за денежно-кредитной политики страны. Так, в 2022 году они продали акций на $2,2 млрд, в результате чего доля иностранных инвесторов в турецких акциях достигла рекордно низкого уровня — около 35%.

Получить доступ к фондовому рынку Турции можно через местных брокеров или, например, международные компании вроде Just2Trade. На момент написания материала кипрский брокер подтвердил открытие счетов дистанционно для резидентов России. Среди турецких брокеров выбор большой, их 72. С полным списком можно ознакомиться на сайте биржи.

Не является инвестиционной рекомендацией