Цели и сроки

Инвестиции в ПИФы рассчитаны на средне- и долгосрочные цели. Например, для покупки автомобиля через три года или обучение ребенка через десять лет. За малый срок, до одного года, от вложений в паевые инвестиционные фонды ощутимой финансовой отдачи вы не почувствуете.

Существуют разные типы паевых инвестиционных фондов: биржевые, открытые, интервальные, закрытые. Вспомним про пример с покупкой машины — в какой-то момент вы увидели отличное предложение и деньги потребовались срочно. В этом случае быстро продать паи и получить деньги позволяют биржевые и открытые ПИФы, которые подходят для большинства и других финансовых целей. Их мы и будем разбирать в этой статье.

Немного про отличия биржевых и открытых ПИФов

У биржевых фондов (БПИФов), как правило, комиссия за управление ниже, чем у открытых фондов (ОПИФов). Также по ним можно получить налоговый вычет, если у вас открыт ИИС (Индивидуальный инвестиционный счет типа А).

После трех лет непрерывного владения ПИФом инвестор может не платить НДФЛ. И здесь необходимо сказать про обмен фондов. Представим, рынок начал падать и вы решили переложить деньги из фондов акций в фонды облигаций, чтобы защитить капитал. В случае с БПИФами вам придется продать на бирже старый фонд и купить новый. Срок владения обнулится, а отсчитывать три года придется заново с даты покупки. С открытыми фондами все работает иначе — в рамках одной управляющей компании вы можете без проблем поменять одни фонды на другие. При этом для регулятора вы продолжите непрерывно владеть ПИФом, а значит сможете не платить НДФЛ через три года.

Риски

Любой из нас хочет заработать как можно больше, но инвестиции — это всегда про риски. Чем выше риск, тем выше потенциальная доходность. Существуют фонды акций, которые являются агрессивными инструментами, и фонды облигаций — консервативные инструменты. Первые могут дать высокую доходность, но и риски с ними выше. Например, акция может резко подорожать на бирже или значительно подешеветь в ходе торгов. С облигациями иначе — инвестор регулярно получает выплаты, купоны, а по истечению срока действия ценной бумаги, в дату погашения, получит обратно номинальную стоимость облигации. Фонды облигаций выглядят как более консервативные инструменты.

Есть еще смешанные фонды, они состоят из акций и облигаций, и являются хорошим выбором для новичка.

В любом случае с покупкой фонда вы получаете полноценный инвестиционный портфель, средства в котором распределены профессионалами по разным типам активов, отраслям, странам и валютам. Такой подход называют диверсификацией, она снижает риски. Например, даже в фонде акций ценные бумаги, скорее всего, будут распределены между разными секторами экономики.

Доходность

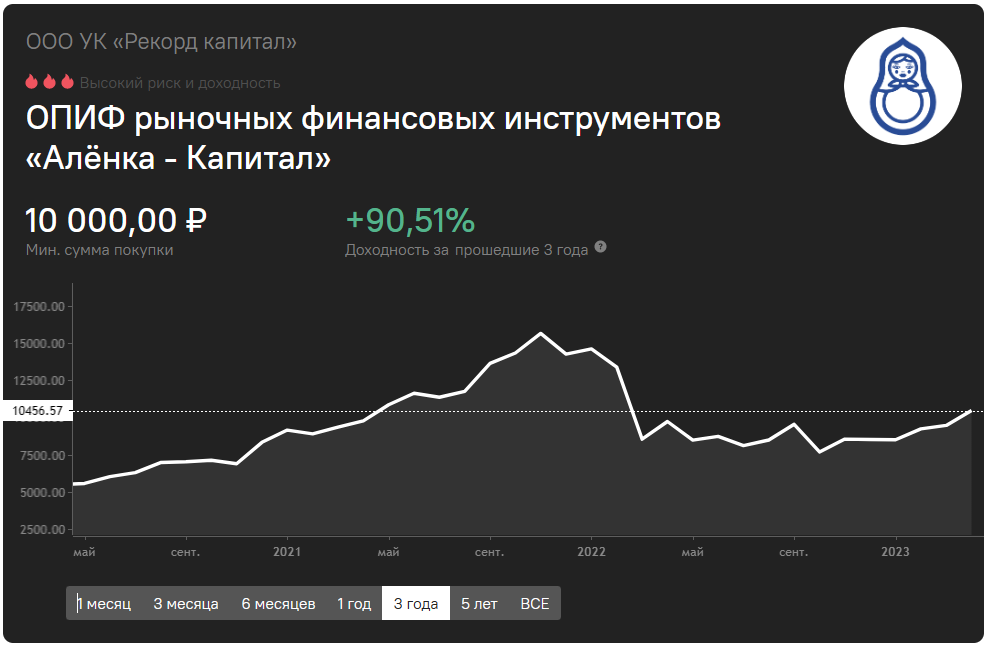

Для первичной оценки фонда эксперты рекомендуют проверять доходность фонда минимум за три года. Прибыль в прошлом не гарантирует прибыль в будущем, но положительная динамика за долгий срок может говорить об эффективном управлении. А профессиональная команда — один из факторов успеха в любом деле.

В примере ниже фонд подорожал за три года на 90,51%. При грубом подсчете получается около 30% в год, что является хорошим результатом. Управляющая компания сработала эффективно.

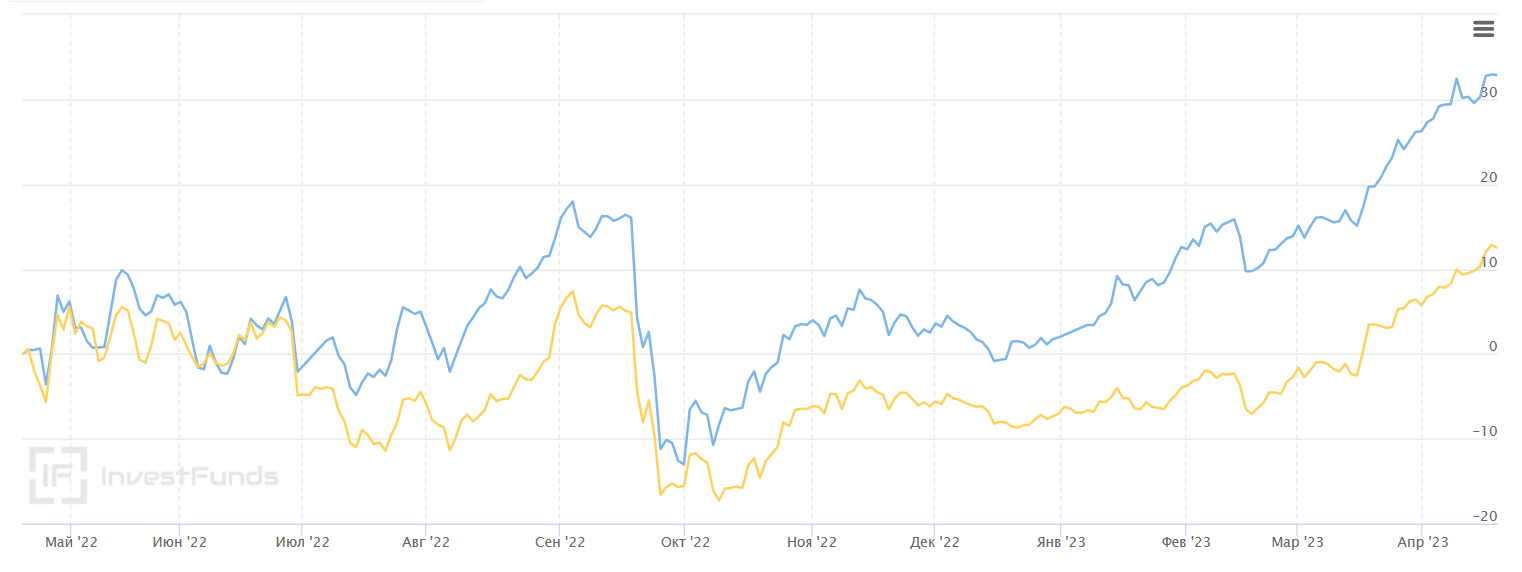

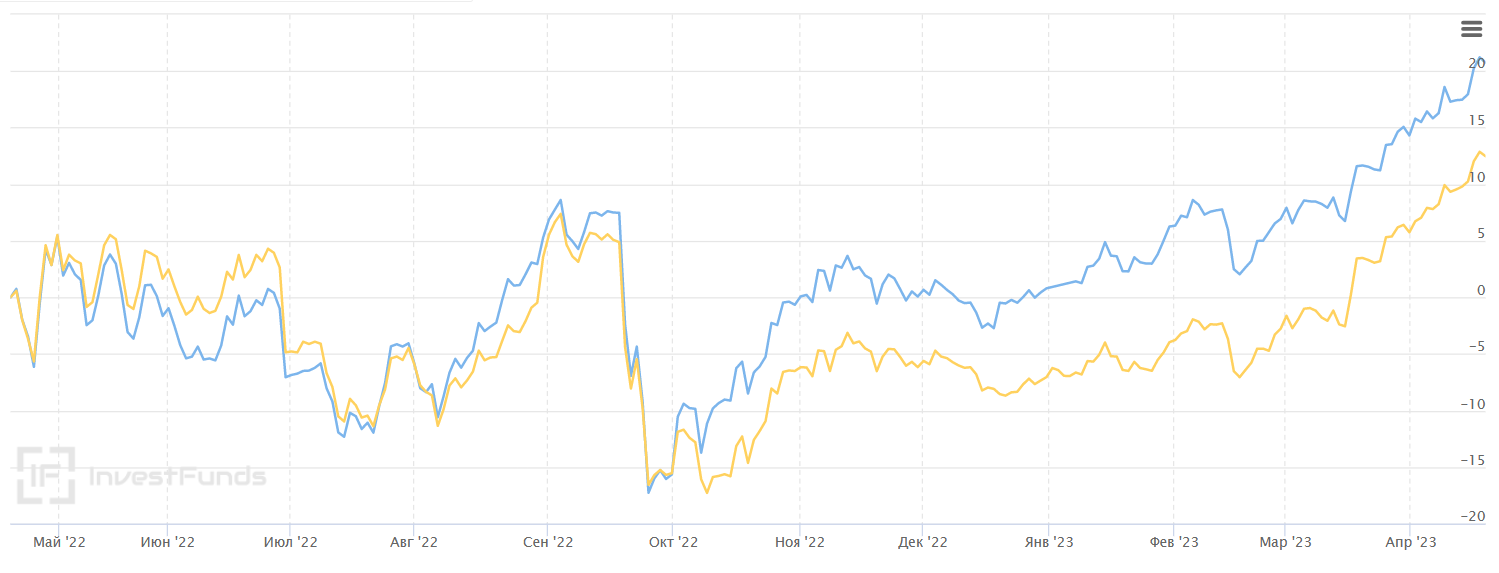

Дальше необходимо ответить на два вопроса. Во-первых, как работает ПИФ по отношению к своему эталону (бенчмарку). Для фондов российских акций это индекс Мосбиржи.

Что такое индекс Московской биржи?

Индекс МосБиржи — ценовой, взвешенный по рыночной капитализации фондовый индекс, включающий 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских публичных компаний. Отражает рост или падения широкого рынка.

Сделать это несложно самостоятельно на сайте investfunds.ru. Для этого необходимо выбрать опцию «Сравнить с индексом Мосбиржи». После чего на экране появится второй график.

В примере ниже очевидно, что профессиональное управлением фондом дает его владельцам более высокую доходность, чем российский фондовый рынок в целом, а значит к этому инструменту можно присмотреться.

Другой вопрос — доходность фонда в сравнении с доходностью по вкладам. Например, процентная ставка в вашем банке составляет 10%, а с фондом можно получить лишь 8,36% в год. Здесь ответ очевиден. Государство не страхует инвестиции, в отличие от банковских вкладов, и более безопасный способ приумножить капитал — отнести деньги в банк. Впрочем, всегда можно найти другой фонд с более высокой доходностью.

Расходы

Одним из важных параметров является величина расходов, которую вы несете при работе с фондами. Любая управляющая компания (УК) берет с клиента деньги за управление фондом. Существует три вида вознаграждений УК в случае открытых паевых инвестиционных фондов:

1. Надбавка — комиссия, которую могут взять с клиента при покупке пая.

2. Скидка — размер снижения расчетной стоимости пая при продаже.

3. Процент от стоимости чистых активов в год, то есть процент за управление фондом.

При покупке биржевых ПИФов клиент платит брокерскую комиссию, то есть комиссию за сделку каждый раз, когда покупает или продает фонд.

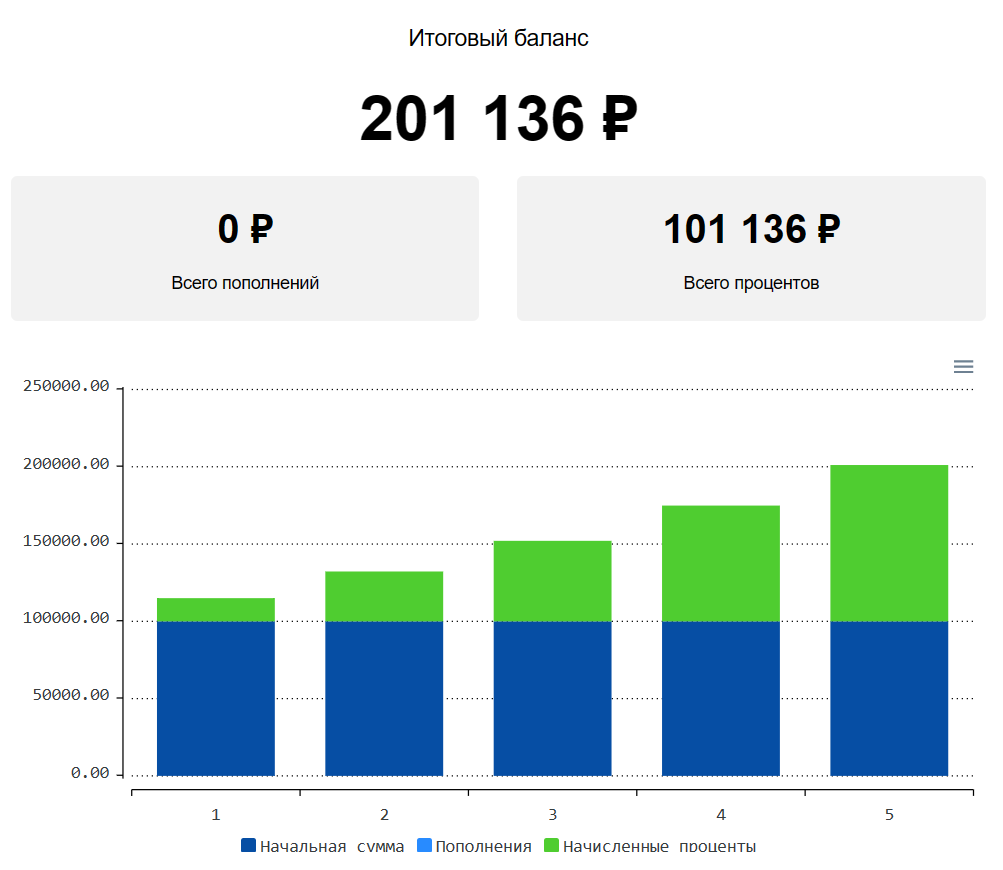

Разберем все на примере. Допустим, что вы выбрали фонд, который в среднем дает 15% в год, и вложили 100 тыс. рублей в его покупку. В теории за пять лет работы фонда вы должны заработать 101 136 рублей.

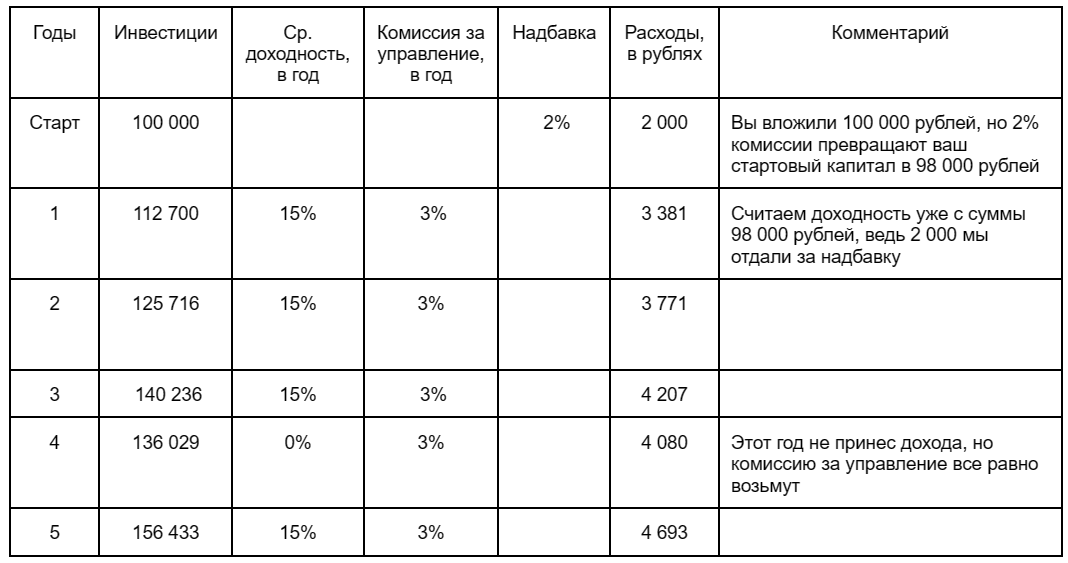

Однако расчеты на калькуляторе сложных процентов не учитывают расходы и, прежде всего, комиссию за управление. Теперь за основу возьмем прежние условия доходности и предположим, что за управления компания будет брать с вас 3% в год, а за вход вы заплатите надбавку 2% один раз во время приобретения ПИФа. На первый взгляд, незначительные цифры, но проверим, сколько это будет в деньгах на горизонте, например, пяти лет.

Стоит помнить также, что комиссия рассчитывается с текущей суммы активов на вашем счете и не зависит от того, прибыльной или убыточной была ваша инвестиция за расчетный период. Год был прибыльный — платите, убыточный — тоже. Попытаемся смоделировать такую ситуацию в примере.

В итоге получаем, что за пять лет наш доход составил 56 433 рубля:

- 156 433 - 100 000 = 56 433.

При этом на комиссии УК мы потратили 22 132 рубля:

- 2 000 + 3 381 + 3 771 + 4 207 + 4 080 + 4 693 = 22 132.

Чем выше комиссия за управление и дольше срок инвестиций, тем больше окажется упущенная прибыль, поэтому на этот фактор нужно обращать особое внимание при выборе ПИФа.

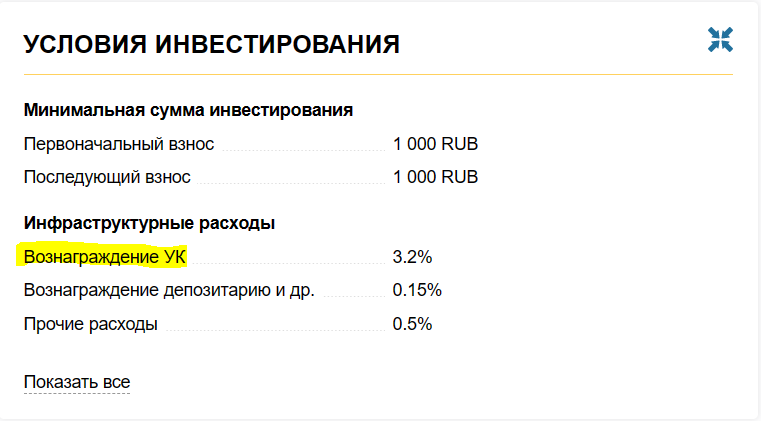

Проведем анализ с помощью сайта investfunds.ru. Для примера возьмем некий фонд, который за год вырос на 20,75%. На первый взгляд, неплохо, ведь по этому показателю он обгоняет индекс Мосбиржи с 13,2%.

А что с комиссией за управление? Она составляет 3,2%.

Получается, что ожидаемая доходность уже ниже и составляет 10,63%:

- 20,75% - 3,2% = 17,55% (ожидаемая доходность в год).

Управляющая компания

Одно из важных условий для успешных инвестиций — выбор управляющей компании (УК), которая будет управлять фондом, а значит и вашими активами. У каждой УК должна быть лицензия от Банка России. На сайте регулятора можно найти официальный реестр таких организаций. Если компании в этом списке нет, то перед вами мошенники и связываться с ними, каким бы заманчивым не было предложение, не стоит.

Перейдем к опыту работы УК на финансовом рынке. Традиционно считают, что чем он больше, тем лучше, но здесь не все так однозначно. Например, на рынке успешно работает компания «Тинькофф Капитал» с лицензией от 2019 года. Опыт всегда нужно смотреть в связи с другими критериями отбора, например, размером стоимости чистых активов (СЧА).

Итоги

Для эффективных и безопасных инвестиций в ПИФы инвестор должен:

1. Определиться с целями и сроками. Вложения в ПИФы до года не принесут ощутимого результата. Инвестировать в фонды имеет смысл, когда ваши финансовые цели находятся на горизонте 3-5 лет и более.

2. Понять, к каким рискам он готов. Фонды акций могут принести больше дохода, но и просадка по ним тоже может быть больше. Фонды облигаций подойдут тем, кто не хочет переживать о движении рынка. Смешанные фонды — хороший, сбалансированный инвестиционный портфель.

3. Проверить, что доходность по ПИФу превосходит доходность бенчмарка и банковских вкладов. В противном случае, деньги проще отнести в банк.

4. Проверить, что комиссии не поглощают львиную долю ожидаемого дохода, а расходы в деньгах приемлемы для инвестора.

5. Оценить управляющую компанию (УК). Во-первых, проверить наличие у нее лицензии от Банка России. А далее обратить внимание на срок работы УК на рынке, размер стоимости чистых активов (СЧА) и ряд других факторов.

Лучше разобраться с темой инвестиций в ПИФы поможет урок «Best фонд или как правильно подобрать ПИФ» на YouTube:

Статья не является индивидуальной инвестиционной рекомендацией и носит информационный характер. «Винвестор» не связан с упомянутыми компаниями и не продвигает их интересы.